貨幣寬鬆 外資反手買超

全球被動式基金ETF規模持續膨脹,將有部分ETF資金流進市場,權值股下檔支撐轉強,足以讓加權指數維持高檔震盪,但不易突破11000點。

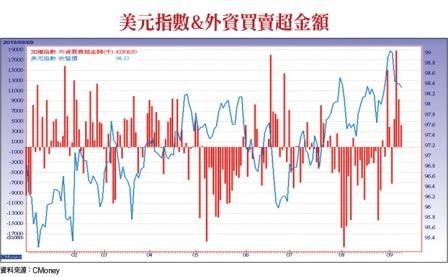

九月份的第一周,全球主要股市呈現與八月迴異的風貌。美國三大指數、德國、法國、大陸A股、香港、日本、南韓、台灣等皆脫離八月的盤整區而震盪趨堅,具代表性的美國S&P500指數又來到歷史高點附近。外資對台股也一反常態,由八月份的賣超一千二百餘億元反手單周回補三百億。是因為美中貿易戰轉趨和緩嗎?全球景氣轉好嗎?當然都不是。

央行貨幣寬鬆成為必然 股市方向取決撒錢力道

九月份全球市場的焦點除了貨幣寬鬆還是貨幣寬鬆,重點就在於「撒錢的程度」。全球經濟數據越趨疲弱,主要央行貨幣寬鬆的壓力就越大,已成為共生條件。因此,對股市而言,很難兩種利多同時出現。

現階段只能先揣摩哪一種因素會領先影響市場心裡,或者直接觀察資金風險偏好之變動,目前暫時傾向有利於股市。

九月領先開出貨幣寬鬆第一槍的是中國大陸,人民銀行於九月六日送出「普遍降準」+「定向降準」的大禮包,全面下調金融機構存準率兩碼,外加定向降準兩碼,等於省級商銀降了四碼。其中,全面降準釋放資金約八千億元人民幣,定向降準約一千億元,總共將釋放長期資金約九千億元人民幣,定向降準有助於促進基層銀行加大對小微及民營企業的支持力度。

緊接著市場將聚焦九月十二日歐洲央行(ECB),由於歐洲最大的經濟體德國,其第二季國內生產毛額(GDP)季減0.1%,而德國經濟研究所(DIW)的資料又預估,第三季可能再萎縮0.2%。因此,不重回QE老路都很難,目前只有寬鬆力道大小的問題。

接下來就輪到九月十八日全球老大美國聯準會(FED),根據九月六日聯邦利率期貨FedWatch Tool最新數據,今年降息三碼的機率達四六.二%,排行第一,排第二的是降息四碼,機率達三五.二。

我們由機率最高的作情境分析,七月已經降了一碼,若九月降息一碼,則十二月以前還會降息一次。若九月份FED下重藥一次降兩碼,按照目前的機率,今年的降息動作可能結束。

不論是哪一種路徑,降息的期待是有利於股市短線向上,而降息之後是否會利多出盡,第二種下猛藥的路徑可能遠高於第一種,代表FED手上已掌握了經濟即將衰退的重大數據。

不過,有一個重點投資人必須了解,貨幣寬鬆肯定會增加市場流動性,也許能緩解景氣下滑之速度,但是卻不一定能加速擴張力道。

因此,充沛的流動性,有可能股、債同漲,也有可能股跌債漲;至於貴金屬,降息循環之下,資金風險偏好增加,它只是盤整休息,市場風險偏好降低,趨勢仍是漲。

美國就業市場出現瑕疵 薪資增長成為最後防線

如前所述,全球主要央行同步貨幣寬鬆,可預見未來的市場流動性勢必增加。不過,資金一定會湧向股市嗎?這是個好問題。基本上,股價終究是反映企業獲利,如果企業增長動能趨緩,甚至有衰退疑慮,則挹注再多的流動性,也只是往避險式資產堆積,不見得會流向股市。因此,仍得回頭觀察基本面,確認景氣下滑的速度是否過快。

根據新公布的美國八月份ISM製造業採購經理人指數(PMI)為四九.一,不如市場預估的五一.三及前期的五一.二,維持年初以來的下行慣性,且落入五十以下的衰退區間。

就分項而言,除了供應商交貨速度僅下滑而沒有落入衰退區間,其餘細項如生產、製造業就業、要素價格、出口訂單、進口、新訂單、存貨、供應商交貨、客戶端存貨等則都落入緊縮衰退區間(五十以下)。

其中,出口訂單由四八.一下滑至四三.三,凸顯全球貿易環境壓抑了企業接單動能,企業多以手上原本有的訂單維繫生產,新接的訂單減少因而導致生產和就業都有所下滑。

由於採購經理人指數(PMI)為領先指標,景氣是否加速下滑需要由就業市場確認。再由新公布的八月美國非農新增數據來看,新增非農就業為十三萬人,低於市場預估值十六.五萬人,也低於前值十六.四 萬人。

累計今年一~八月,美國非農新增就業人數為一二六.六萬人,平均每月新增就業人數為十五.八萬人,低於二○一八年之二三.三萬的每月平均新增就業人數。顯然,景氣下滑速度有加速之虞,且已逐漸傳導至就業市場。

ETF資金流入 台股維持高檔 指數創高條件仍不足

最後觀察薪資概況,目前平均薪資仍持續成長,美國八月平均時薪增加十一美分至二八.一一美元,較七月成長○.四%,年增率為三.二%,優於市場預期的三.○%,可望維持消費支出動能,成為景氣擴張的最後防線。如果連薪資增長力道都明顯趨緩,則占美國GDP增長七成的消費支出將受到干擾,美股走空的機率將大增。

現階段除了全球貨幣寬鬆對股市有利以外,整體外部環境包括貿易條件、新增需求等皆趨於嚴峻。雖然中美雙方敲定十月初在華盛頓舉行第十三輪中美經貿高級別磋商,加上大陸商務部發言人高峰表示,在雙方充分準備情況下,力爭談判中取得實質性進展。不過,我們認為不必抱有期待。

主要原因在於,中方認為應該討論的問題是美方取消對總值五五○○億美元中國商品進一步加徵關稅,以防止貿易戰繼續升級,這個目標的難度相當高,且美國總統川普反覆難測。

我們先前擔憂的事,台灣今年因提前拉貨導致的旺季不旺,已由外銷訂單年增率連續九個月負成長得到驗證,投資人需留意未來訂單與出口走勢,若連受惠轉單效應的台灣數據都轉壞,則全球數據皆有危險。

貴金屬ETF逢低仍值得布局

目前有利於台股的因素為,全球被動式基金ETF規模持續膨脹,將有部分ETF的資金流進市場,權值股下檔支撐轉強,足以讓加權指數維持高檔震盪,但若要挑戰一一○○○點以上的高點,條件仍不具足。

世界黃金協會公布的最新資料顯示,全球央行二○一九年累計淨買黃金量已超過四百噸,創下二○一○年以來全球央行大舉增持黃金的新高水準。其中,中國人民銀行最新數據顯示,截至今年八月底,大陸的黃金儲備達六二四五萬盎司,已連續第九個月增持黃金,共增持三二一萬盎司。

另外,八月份全球黃金ETF總持倉規模較上月增持五%至二七三三公噸,距離二○一二年底的歷史最高點只低二%,過去三個月,全球黃金ETF持倉規模增加了一三%,主要原因為全球利率持續下降。

除了各國央行持續灑錢的慣性未改變,未來美元走弱也有助於國際黃金價格上漲,因為弱勢美元符合即將大量發債的美國之利益,也是美國川普總統的政策,他不希望看到美元堅挺而影響出口。因此,貴金屬ETF長線趨勢仍是向上,尤其當負殖利率公債規模持續擴大之下,更是加強了貴金屬誘因。

※理財周刊994期更多精采文章:

◎發行人語>30年一次大機會

◎封面故事>貨幣寬鬆 外資反手買超

◎理財我最大>許毓仁:證券型代幣STO市場,台灣最好

◎理周幫幫忙>陸股即將築底完成 用ETF投資陸股

◎理周幫幫忙>英國無協議脫歐減緩 英鎊是否值得投資

◎房市觀察>房價高懸 購屋糾紛糾結何時了?(一)

◎房地產會客室>「921地震」20週年專題報導(四)

◎期股捷報>外資偏多布局電子族群 有助台股九月拉高結算

◎企業巡禮>豐興餅舖老店創新局 擴大品牌影響力

◎理善大家來>跟著連加恩爸爸一起窺見 自然之美與無國界的愛