台股再戰萬一 看訂單成長率

經濟部定9/20公布外銷訂單數據,年增率若高於5%有助台股上攻,若低於2.5%屬旺季不旺,只能隨美股榮枯起舞。利基型的低基期生技股,則仍有表現機會。

台股在中美貿易衝突持續加深的變數之下,市場觀望的氣氛日前曾讓交易量縮至九一○億元,該來的終究躲不掉,九月十七日美國正式宣布對中國二千億美元進口商品加徵一○%關稅,九月二四日開始生效,並且自明(二○一九)年一月起將關稅調升至二五%。

美國CPI年增率放緩 有利美股後勢

目前中美雙方氣氛不睦,短時間很難再以談判協商方式解決,中方先前於十一日以美國未履行WTO對其反傾銷稅爭端的裁決,向WTO申請授權對美國實施每年七十億美元的制裁;而本次美方對二千億商品課稅聲明中指出,若中國對美農民或其他行業採取報復動行動,將立即進行第三階段,對中國二六七○億美元進口品徵收額外關稅。

顯然,貿易衝突長期化已難以避免,不過對照陸股九月十八日的大漲走勢,短線上市場似乎以利空出盡來反應。既然備受壓抑的陸股如此表態,台股後勢保持警覺之餘,也不必過度悲觀,回歸基本面考量仍是最大原則。

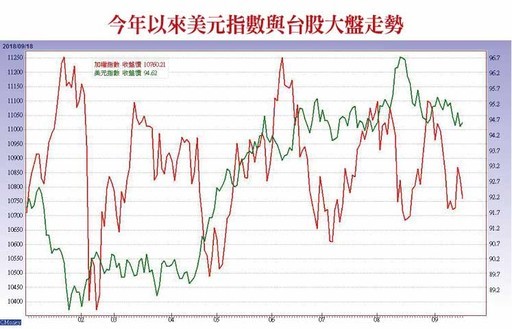

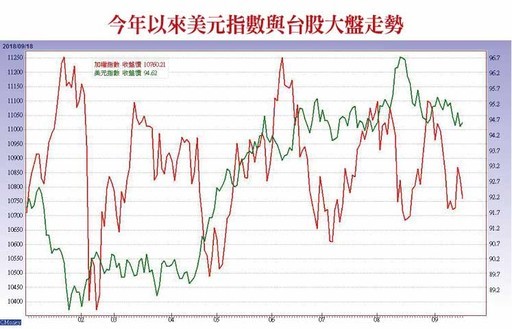

目前影響台股的兩大力量,一個是外部力量(以美股為指標),一個是內部條件(台灣自身基本面)。就美國而言,目前各項經濟指標數據可以說是碾壓全球主要國家,美國八月ISM製造業指數六一.三創下二○一四年新高,消費者信心一三三.四為二千年十月以來新高,同時就業市場強勁,八月非農就業新增人數月增二十.一萬人,八月薪資年增率高達二.九二%,創二○○九年以來最快增速,足以支持後續的消費擴張。在這樣的數據下,美股維持多方格局是大概率事件,有利於台股市場信心。

近期外部環境剩下唯一要留意的就屬九月二十七日FED的會後聲明,投資人需觀察未來一年的預估升息次數,如果次數減少,代表升息腳步放緩,可視為股市利多。觀察美國八月消費物價指數CPI月增○.二%,扣除食品和能源的核心CPI則上漲○.一%,增幅較七月的○.二%縮小。

至於年增率,由於能源、醫保服務與服飾的價格年增幅均較七月縮減,八月CPI年率由二.九%降至二.七%,核心CPI年增率則由七月的二.四%降至二.二%,通膨壓力八月份明顯放緩,降低未來升息次數是可以期待的,強勢美元的預期心理可望降低,近而緩和全球新興市場資金外流的壓力。

留意台灣外銷訂單 觀察旺季出口強度

目前以美股為指標的外部環境仍有利於台股,但是若欲期待台股大盤出現明顯攻勢,仍得仰賴經濟基本面的強力加持。最直接的方法是觀察台灣出口數據,因為其與上市櫃公司整體營收為正相關;不過,當月的出口數據是在次月初公布,投資人可留意另一領先指標,就是台灣外銷訂單數據。

經濟部九月二十日將公布八月外銷訂單數據,相關官員表示,因步入下半年接單旺季,八月接單仍會持續成長,預估接單高峰會落在九月,之後才會趨緩。經濟部預估八月台灣外銷訂單金額約落在四一八~四二八億美元,年增率預估約二.五~五%。

屆時如果外銷訂單年增率達五%,代表旺季效應符合歷年慣性,上市櫃公司整體營收增長動能相對較強,可望帶動台股相對明顯的攻勢。如果,外銷訂單年增率低於二.五%,甚至於貼近零成長,則屬於旺季不旺,將影響台股上攻力道,大盤處於橫向震盪整理的機率大,只能寄望於美股大漲來帶動人氣。

至於市場擔憂的中美貿易戰之影響程度,由於實際影響會有滯後性,目前仍不明顯,但終究會反映在外銷訂單上,所以必須持續追蹤。不過,中美貿易衝突基本上難以短時間解決已成定局,投資人需有心理準備,也就是貿易戰的利空將常態化,然後再藉由時間拉長將利空的邊際效應緩步降低。

基期低的南光 營運可望否極泰來

為了考慮對利空的抗壓性,在交易策略方面,基本上仍以籌碼沉澱時間夠久,且即將進入出貨旺季的低基期個股為選股原則。

例如南光(1752)即是典型低基期標的,南光為無菌注射劑國內龍頭廠。營收內銷約佔八一%,日本佔九%,中國占八%,其他二%。上半年營收成長一○%,主要來自於中國及日本市場,分別成長約四成。中國銷售三項產品,其中急救藥取得新標案成長最多,降腦壓藥物也有成長,胃腸藥因法規調整,預計明年有機會再上市。

日本先前銷售不如預期,客戶持續消化庫存,但近期訂單出現回溫,主要為癌症用藥Docetaxel,今年南光日本市場新增一癌症用藥原廠客戶,該客戶因成本考量,將製造廠由歐洲轉移至南光,仍可維持成長態勢。

近年來受惠國內醫美自費市場美白針系列產品熱銷,及抗生素、抗凝血劑與預充式含肝素靜脈導管沖洗劑產品「海派封管沖洗液」打入中大型醫療院所。台灣地區雖然面臨健保降價壓力,但南光發展自費型產品,低毛利產品陸續汰舊換新,新產品性功能障礙藥物、高血壓藥銷售表現佳,毛利率也相對好轉。

南光明年EPS挑戰二元以上

南光於二○一六年底取得第一張美國藥證,為抗生素針劑,其藥物市場約七億美元,針劑佔三成約兩億美元,今年第三季預計將出貨六萬針左右,由於明年以後需要設定新的產品追蹤系統。後續分潤目前正在跟客戶協商,明年初可入帳。

美國其他已經送件的藥物還有骨鬆藥物及肺癌、血癌藥物,顯示未來仍有成長空間。今年七月送件一項罕見用藥學名藥症,預估進度較快,約一年後有機會取證,目前市場約二億美元。

由於下半年研發費用較為減少,法人預估今年營收約十五.九四億元,毛利率可望提升為三六.一%,稅後淨利約一.六二億元,EPS約一.六元。展望明年營運將穩健成長,美國可望有較大的貢獻,法人預估EPS將挑戰二元以上,年增率約二七%。

【詳細內容請參閱最新一期《理財周刊》第943期www.moneyweekly.com.tw。尊重智慧財產權 如需轉載請註明出處來源。】

※理財周刊943期更多精采文章:

◎封面故事>台股再戰萬一 看訂單成長率

◎發行人語>新南向避貿易戰

◎理財我最大>國民造型師李明川:彩妝人生最佳詮釋 自我就是品牌

◎新聞熱線>區塊鏈變身 打造科技化「時間銀行」

◎房市觀察>購屋負擔能力 自我評量

◎量價領航>報價再調升 矽晶圓廠下半年更旺

◎期股捷報>倖存者偏差

◎房地產會客室>都更一再跳票 何來審議委員調處之理?

◎理善大家來>推動理財、理善、理健康 成為SMART有智慧的行善者

◎房市放大鏡>房價何時止跌?三大面向會診判斷

◎企業巡禮>八月公發、新藥人體臨床、新廠年底完工 國璽幹細胞邁向新里程碑

台股在中美貿易衝突持續加深的變數之下,市場觀望的氣氛日前曾讓交易量縮至九一○億元,該來的終究躲不掉,九月十七日美國正式宣布對中國二千億美元進口商品加徵一○%關稅,九月二四日開始生效,並且自明(二○一九)年一月起將關稅調升至二五%。

美國CPI年增率放緩 有利美股後勢

目前中美雙方氣氛不睦,短時間很難再以談判協商方式解決,中方先前於十一日以美國未履行WTO對其反傾銷稅爭端的裁決,向WTO申請授權對美國實施每年七十億美元的制裁;而本次美方對二千億商品課稅聲明中指出,若中國對美農民或其他行業採取報復動行動,將立即進行第三階段,對中國二六七○億美元進口品徵收額外關稅。

顯然,貿易衝突長期化已難以避免,不過對照陸股九月十八日的大漲走勢,短線上市場似乎以利空出盡來反應。既然備受壓抑的陸股如此表態,台股後勢保持警覺之餘,也不必過度悲觀,回歸基本面考量仍是最大原則。

目前影響台股的兩大力量,一個是外部力量(以美股為指標),一個是內部條件(台灣自身基本面)。就美國而言,目前各項經濟指標數據可以說是碾壓全球主要國家,美國八月ISM製造業指數六一.三創下二○一四年新高,消費者信心一三三.四為二千年十月以來新高,同時就業市場強勁,八月非農就業新增人數月增二十.一萬人,八月薪資年增率高達二.九二%,創二○○九年以來最快增速,足以支持後續的消費擴張。在這樣的數據下,美股維持多方格局是大概率事件,有利於台股市場信心。

近期外部環境剩下唯一要留意的就屬九月二十七日FED的會後聲明,投資人需觀察未來一年的預估升息次數,如果次數減少,代表升息腳步放緩,可視為股市利多。觀察美國八月消費物價指數CPI月增○.二%,扣除食品和能源的核心CPI則上漲○.一%,增幅較七月的○.二%縮小。

至於年增率,由於能源、醫保服務與服飾的價格年增幅均較七月縮減,八月CPI年率由二.九%降至二.七%,核心CPI年增率則由七月的二.四%降至二.二%,通膨壓力八月份明顯放緩,降低未來升息次數是可以期待的,強勢美元的預期心理可望降低,近而緩和全球新興市場資金外流的壓力。

留意台灣外銷訂單 觀察旺季出口強度

目前以美股為指標的外部環境仍有利於台股,但是若欲期待台股大盤出現明顯攻勢,仍得仰賴經濟基本面的強力加持。最直接的方法是觀察台灣出口數據,因為其與上市櫃公司整體營收為正相關;不過,當月的出口數據是在次月初公布,投資人可留意另一領先指標,就是台灣外銷訂單數據。

經濟部九月二十日將公布八月外銷訂單數據,相關官員表示,因步入下半年接單旺季,八月接單仍會持續成長,預估接單高峰會落在九月,之後才會趨緩。經濟部預估八月台灣外銷訂單金額約落在四一八~四二八億美元,年增率預估約二.五~五%。

屆時如果外銷訂單年增率達五%,代表旺季效應符合歷年慣性,上市櫃公司整體營收增長動能相對較強,可望帶動台股相對明顯的攻勢。如果,外銷訂單年增率低於二.五%,甚至於貼近零成長,則屬於旺季不旺,將影響台股上攻力道,大盤處於橫向震盪整理的機率大,只能寄望於美股大漲來帶動人氣。

至於市場擔憂的中美貿易戰之影響程度,由於實際影響會有滯後性,目前仍不明顯,但終究會反映在外銷訂單上,所以必須持續追蹤。不過,中美貿易衝突基本上難以短時間解決已成定局,投資人需有心理準備,也就是貿易戰的利空將常態化,然後再藉由時間拉長將利空的邊際效應緩步降低。

基期低的南光 營運可望否極泰來

為了考慮對利空的抗壓性,在交易策略方面,基本上仍以籌碼沉澱時間夠久,且即將進入出貨旺季的低基期個股為選股原則。

例如南光(1752)即是典型低基期標的,南光為無菌注射劑國內龍頭廠。營收內銷約佔八一%,日本佔九%,中國占八%,其他二%。上半年營收成長一○%,主要來自於中國及日本市場,分別成長約四成。中國銷售三項產品,其中急救藥取得新標案成長最多,降腦壓藥物也有成長,胃腸藥因法規調整,預計明年有機會再上市。

日本先前銷售不如預期,客戶持續消化庫存,但近期訂單出現回溫,主要為癌症用藥Docetaxel,今年南光日本市場新增一癌症用藥原廠客戶,該客戶因成本考量,將製造廠由歐洲轉移至南光,仍可維持成長態勢。

近年來受惠國內醫美自費市場美白針系列產品熱銷,及抗生素、抗凝血劑與預充式含肝素靜脈導管沖洗劑產品「海派封管沖洗液」打入中大型醫療院所。台灣地區雖然面臨健保降價壓力,但南光發展自費型產品,低毛利產品陸續汰舊換新,新產品性功能障礙藥物、高血壓藥銷售表現佳,毛利率也相對好轉。

南光明年EPS挑戰二元以上

南光於二○一六年底取得第一張美國藥證,為抗生素針劑,其藥物市場約七億美元,針劑佔三成約兩億美元,今年第三季預計將出貨六萬針左右,由於明年以後需要設定新的產品追蹤系統。後續分潤目前正在跟客戶協商,明年初可入帳。

美國其他已經送件的藥物還有骨鬆藥物及肺癌、血癌藥物,顯示未來仍有成長空間。今年七月送件一項罕見用藥學名藥症,預估進度較快,約一年後有機會取證,目前市場約二億美元。

由於下半年研發費用較為減少,法人預估今年營收約十五.九四億元,毛利率可望提升為三六.一%,稅後淨利約一.六二億元,EPS約一.六元。展望明年營運將穩健成長,美國可望有較大的貢獻,法人預估EPS將挑戰二元以上,年增率約二七%。

【詳細內容請參閱最新一期《理財周刊》第943期www.moneyweekly.com.tw。尊重智慧財產權 如需轉載請註明出處來源。】

※理財周刊943期更多精采文章:

◎封面故事>台股再戰萬一 看訂單成長率

◎發行人語>新南向避貿易戰

◎理財我最大>國民造型師李明川:彩妝人生最佳詮釋 自我就是品牌

◎新聞熱線>區塊鏈變身 打造科技化「時間銀行」

◎房市觀察>購屋負擔能力 自我評量

◎量價領航>報價再調升 矽晶圓廠下半年更旺

◎期股捷報>倖存者偏差

◎房地產會客室>都更一再跳票 何來審議委員調處之理?

◎理善大家來>推動理財、理善、理健康 成為SMART有智慧的行善者

◎房市放大鏡>房價何時止跌?三大面向會診判斷

◎企業巡禮>八月公發、新藥人體臨床、新廠年底完工 國璽幹細胞邁向新里程碑