大盤回測 聚焦法人買超股

川普民調落後,可能讓中美衝突出現空窗期,短線對股市衝擊降低。但市場環境背景沒變,短線改變的只是投資人的情緒,現階段過度悲觀或樂觀都容易犯錯。

近期由於地表最強分析師|川普的一通熱線,加上美國FED的寬鬆言論,日前促使美股S&P500指數盤中一度突破歷史新高,讓全世界再度見識川普的意志力。可惜的是台股相對弱勢,尚未跟上腳步,填息力道稍嫌不足。究其原因,除了整體基本面仍未明顯改善以外,也呈現對二十九日川習會不確定性的憂慮。

延長磋商機率高 即使加稅也有諸多豁免

我們再次幫投資人作沙盤推演,首先是達成協議的可能性有多少?川普曾在五月份重申,與中國的協議必須是有利於美國的協議,否則沒有意義(意思就是不走WTO框架)。我們認為會促成先前的一通關鍵熱線,不過是因為川普民調落後與企業界反彈聲浪近期大增。

中國的態度方面,根據中國商務部副部長王受文受訪時表示,中美兩國經貿團隊已展開磋商,正為中美元首會談做準備,中方對中美經貿磋商的原則是要「相互尊重、平等互利、相向而行,要符合WTO的規則」。話語中強調中美都是WTO重要成員,兩國的協議也必須符合WTO規則。

意思就是,中國在某些領域可以展現彈性來配合,但美國必須取消懲罰性關稅,才叫相互尊重、平等互利嘛。

因此,投資人不用思考就知道六月達成協議的機率近乎零,因為交集很少,且美國商務部六月二一日又再度對中國採取新的行動,將中科曙光、海光等五家中國企業列入「實體清單」,加劇雙方的衝突。反映在股市,當然觀望者大增,交易量快速萎縮。

最壞的狀況又是如何?川習會氛圍不佳,七月上旬川普針對中國輸美剩餘的三千餘億美元商品加徵二五%關稅。不過,投資人也不必過度擔憂,根據近期美國企業界排山倒海的反彈聲浪,白宮在川普民調落後民主黨對手的壓力下,將出現諸多關稅豁免項目。

例如蘋果表示,自己是美國最大的企業納稅戶,每年繳稅數十億美元,並在美國創造逾二百萬個工作機會,但在三千億美元關稅清單中涵蓋手機、平板、筆電、耳機等Apple的主要產品。

相關產品的豁免將使實際課稅範圍大幅小於三千億美元,衝擊力道已不若先前的二千億美元之效應,且FED會端出預防性降息動作。因此,股市短線上有機會出現利空出盡。

第三種情境是我們認為機率最大的結果,就是雙方同意延長磋商時間,不論是一個月還是三個月,中國達到拖延的目的,美國保留了彈性空間,川普可尋求民調有利時機再出重拳。

三種情境沙盤推演 全球股市連續重挫機率不高

綜合三種情境,不論概率如何,短線上全球股市連續重挫的機率都很小,不必過度悲觀。整體而言,在中國的中美貿易磋商白皮書之框架下,未來達成全面協議的難度比以前更高了。因此,美國對中國全面加徵關稅遲早還是會檯面化,只是看何時對川普的民調有利而已。

現階段是因為川普民調落後,可能讓中美衝突出現空窗期,短線上對股市衝擊降低。我們已第N次強調,近期股市的環境背景事實上沒有改變,短線改變的只是投資人的情緒,所以現階段過度悲觀或過度樂觀都容易犯錯。

由於中美貿易衝突的不確定性持續威脅經濟,美國FOMC會議對經濟的描述由五月的「穩固」轉為「溫和上升」,主要因為企業固定投資指標持續疲弱。

貨幣政策方面,則刪除「耐心」一詞。聯準會也調降了二○一九年核心PCE年增率,由原估的二.○%降至一.八%,且鮑威爾不再聲稱通膨疲弱為「短暫」的現象,可看到降息的理由已經增強,加上通膨和緩,聯準會可能隨時採取適當寬鬆措施維持經濟擴張。

根據CME利率期貨與Bloomberg 調查預估均顯示,七月三十一日降息的機率近乎一○○%。歐元區方面,由於受全球貿易衝突加劇與地緣政治緊張局勢升高,歐洲出口與製造業備受衝擊。

熱錢存量持續累積 增強股市下檔支撐

因此,ECB預估歐元區經濟恐「持續放緩」,ECB總裁德拉吉表示,額外的經濟刺激計畫有其必要,不排除再度降息或擴大資產購買計畫。

日本方面,由於美中貿易爭端未止,日本的五月出口年減七.八%,連續六個月年率衰退,五月製造業PMI從五十.二跌至四九.八,為今年來第三次低於五十榮枯值。經濟疲弱已拖累日本通膨率,使日銀進一步擴大寬鬆政策的壓力上升。

日本新公布的五月通膨數據,扣除生鮮的核心CPI年增率從四月的○.九%降至○.八%,前五月平均值僅○.五%,低於二○一八年的一.○%,日銀總裁黑田東彥表示若推進二%通膨之動能受阻,日銀將進一步採取更寬鬆的貨幣政策。

全球主要央行似乎都在等美國FED開出降息的第一槍,只要美國啟動降息循環,全球主要央行將可望跟進實施QE。觀察美元指數期貨走勢,已經提早反應降息的效應,而美元趨貶走勢,將有利於資金重返亞洲新興市場。

再以宏觀的角度看債市,收益率為負值的歐元區國債占比持續擴大中。其中,約二.八三兆歐元,約占比近三六%的歐元區國債收益率已低於歐洲央行負○.四%的存款利率,這一比例為二○一六年來最高,日本和德國國債收益率也刷新歷史最低紀錄。

以指標利率觀察,十年期國債收益率由零軸以上掉入負值的新進成員國,新增了奧地利、瑞典和法國;因此,目前全球負收益率債券已突破十三兆美元大關。

龐大的熱錢目前暫時堆積在債券市場,但是根據經驗這只是短暫的,因為負利率代表放越久賠越多,只要風平浪靜一陣子,或市場風險偏好稍微回升,熱錢外溢效應將會日趨明顯,近期黃金持續上漲只是個開端,停留於負利率債券的資金,將成為股市下檔的強大支撐力量。

如前所述,熱錢的堆積有利於股市的下檔防禦,但攻擊的力道仍得基本面之配合,方能強勁。

外銷訂單仍舊衰退 資金集中個股表現

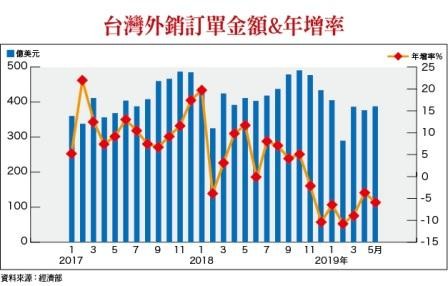

觀察經濟部新公布的五月外銷訂單,金額為三八七.二億美元,雖是歷年同月次高,但年減五.八%,連續七個月年率負成長。

就各業別觀察,僅有資通訊產業一枝獨秀,創下歷年同月新高,也是五月唯一正成長項目,訂單金額一○六.六億美元,年增一%,主要來自於高階筆電訂單增加較多,屬於提前拉貨的效應。

不過,由於中美貿易戰的變數揮之不去,經濟部統計處預估六月外銷訂單金額大約落在三八五億至三九五億美元,年減二%至四.五%,使訂單出現連八黑。

按照預估,台灣整體第二季外銷訂單將年減三.九%至四.七%,難怪中央銀行第二季理監事會估算台灣全年經濟成長率由二.一三%下修為二.○六%,勉強保二。

這意味著上市櫃公司整體營收八月以前不易轉好,將影響加權指數的上漲空間,顯然現階段台股市場僅能期待個別族群的表現,而最可能的族群在資通訊相關之類股。另一種選股策略,也可以藉由近日加權指數回檔時,尋找法人勇於買進的個股,也是事半功倍的方法。

※理財周刊983期更多精采文章:

◎封面故事>大盤回測 聚焦法人買超股

◎發行人語>福衛七號 科技外交

◎理財我最大>股魚:從景氣燈號看投資 投資好簡單

◎理善大家來>關懷家園 從參與公民服務開始

◎房地產會客室>危老重建大哉問(八)

◎期股捷報>惡性通膨正在悄悄成形

◎趨勢百分百>獲利、配息穩定 啟動除息行情

◎飆股鑫天地>各國加快5G商轉建設 外資調升評等

◎時間密碼>籌碼集中 待反映散裝貨輪運費利多