說好的高報酬呢?非投等債的投資真相!

難以抗拒的高息誘惑,非投等債已成投資寵兒

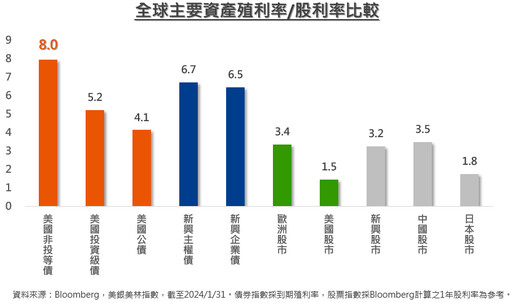

隨著聯準會自2022開始連續升息,債券市場殖利率被快速推升,其中又以非投等債最為誇張,殖利率從2021年的4.5%一路狂飆,最高甚至一度達到9.6%的水準。

回顧過往,只有在市場出現重大危機的時候,殖利率才有接近10%的機會,例如2020年的債券流動性危機、2015年的原物料危機,以及2011年的歐債危機。本次殖利率被聯準會的利率政策推升,在企業基本面相對穩固的狀況下,逼近10%的水準,吸引源源不斷的資金流入非投等債,成為市場的投資寵兒。

非投等債報酬的隱藏殺手:企業違約

然而投資方法百百種,追根究柢最重要的就是兩件事,一個是獲利,另一個就是風險控管。

賠錢的影響遠大於獲利,部位一旦面臨損失,就需要更高的報酬率才能拉回表現,例如一筆投資假設賠了50%,下一筆就要賺到100%才能回到原點,因此投資首先要考慮風險。非投等債之所以被稱作「非投資等級」,關鍵就在於風險層面,也就是債券投資會面臨的最大風險-企業違約。

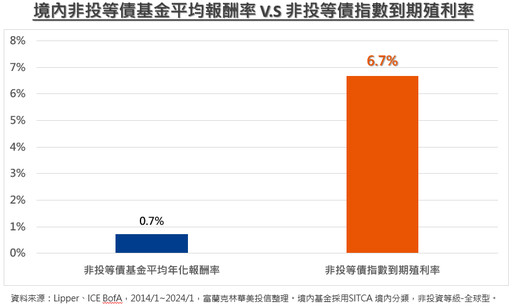

一旦發生企業違約事件,可能發生的最差狀況,是資產直接歸零,這也是市面上的非投等債,為何號稱殖利率高,實際績效卻不如預期的主因。非投等債的長期平均違約率高達4.1%,透過比較報酬率與殖利率的表現,我們可以清楚看到,正是在違約率的影響下,非投等債基金的平均表現,長期來看還遠不如指數平均殖利率。

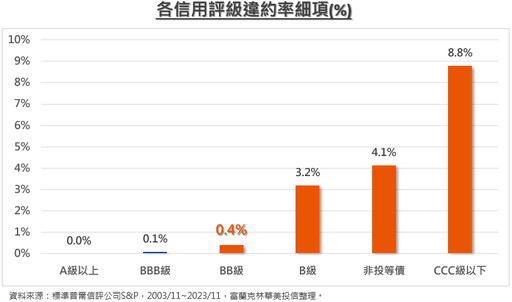

壞學校中也有好學生:BB級非投等債

透過進一步拆解違約率細項,我們可以明顯看出違約率居高不下的原因,是被B級與CCC級以下的類別所拉高。在平均4.1%的高違約率之下,投資人很容易忽視非投等債之中,還有一項BB級類別,僅有趨近於零的0.4%違約率,而這正是投資人容易錯失的絕佳投資機會。

<以上指數試算結果並非代表特定基金之投資成果,亦不代表對特定基金之買賣建議,基金不同於指數,基金可能會有中途清算或合併等情形,投資人無法直接投資指數;債券殖利率不等於基金報酬率。>

富蘭克林華美優選非投資等級債券基金

(本基金配息來源可能為本金)

市場良機不錯過:FED升息將告終、利率回升好價值、高利保護有底氣。

強健體質更安心:基本面佳抗風險、低違約率損失微、資金湧入回升快。

獨特成員添利得:明日之星受追捧、折翼天使惹人憐、坐收債息添利得。

這篇文章 說好的高報酬呢?非投等債的投資真相! 最早出現於 富蘭克林華美投信。

- 記者:富蘭克林投信

- 更多財經新聞 »