反彈偏弱 聚焦法人回補股

台灣基本面仍不足以強力推升台股,只能寄望個股表現,設定更嚴苛選股條件,不但要產業能見度高,股價修正沉澱夠久,還需要法人買盤加持,才有利於股價續航力。

近期台股除了十月三十一日出現了二七六點的明顯反彈以外,隨即又陷入狹幅橫向整理。事實上不只國內股市呈現弱勢表現,連今年以來獨強於全球的美股,反彈波也步伐蹣跚。美股道瓊指數今年二月跌破六十日線不到兩周就收復,相當具活力,本波十月份跌破六十日線至今超過三周卻尚未收復,市場信心不可同日而語。

市場信心修復時間的長短通常不易掌控,尤其又卡了一個美國期中選舉。目前選舉結果尚未揭曉,如果共和黨無法掌控參眾兩院,市場的各項擔憂就無法落地。例如,川普的二階段稅改是否能順利推展、與日本及歐盟的新貿易協議可能延宕進而影響企業的投資決策、原先致力鬆綁的法令規範(包括汽車、能源和金融等)是否期待落空等等。

不過,期中選舉戶後,不論美國國會勢力如何重組,市場如何解讀與反應,至少已塵埃落定,美股無論是大漲還是大跌,一次性的宣洩釋放機率大,中長期趨勢還是得回歸基本面。投資人的信心是很微妙的,現階段市場的難度是在於「經濟數據的利多相對是貨幣政策的利空」,就看市場的信心是往哪一邊傾斜。

日前新公布的十月美國非農就業人口經季節調整後大增二十五萬人,優於市場預期的二十萬人,換算年增維持在高檔的二五一.六萬人,即便勞動參與率微幅上升,也稱得上充分就業的水準;失業率維持歷史低檔的三.七%,優於前期的三.九%。

薪資增速部分,美國十月平均每小時薪資年增率三.一四%,是二○○九年四月以來的最大漲幅。就業市場的持續緊俏,讓市場擔憂FED的貨幣政策持續向鷹派傾斜。

利率持續影響資金風險偏好

由於美國的失業率持續維持在三.七%歷史低檔,顯示就業市場的熱度高漲,就業市場越緊俏,企業只能透過增加工資和福利來應對勞動力短缺,接下來就容易引導薪資加速成長,而薪資增速恰恰是聯準會觀測中期通膨的重點指標之一。當通膨的預期心理傳導至債券市場,債券殖利率就易升難跌。

公債殖利率等同任何金融商品投資的機會成本,也有金融市場的定錨作用,一旦大幅波動將影響資本市場的各項合理估值(本益比的修正)。在公布美國薪資成長數據的同一天,美國三十年期公債殖利率,躍升達三.四六%,創二○一四年三月來最高,十年期美債殖利率也揚升至三.二二%,觸及今年十月初以來的高點。

眾所周知,美國GDP的增長,七成靠消費市場,消費的兩大支柱為汽車與房地產,而三十年期公債殖利率直接關聯到房貸利率的基準,殖利率創高將持續加重大部分購屋者的成本,進而壓抑房地產需求,這是我們未來要持續關注的經濟指標之一。

另外,由於債券殖利率走高是引爆十月股災的主要導火線,既然公債殖利率持續墊高,美股的橫向整理時間勢必拉長,利率仍將是中期影響資金風險偏好的主要因素。

台灣經濟基本面偏弱 無法提供台股推升火力

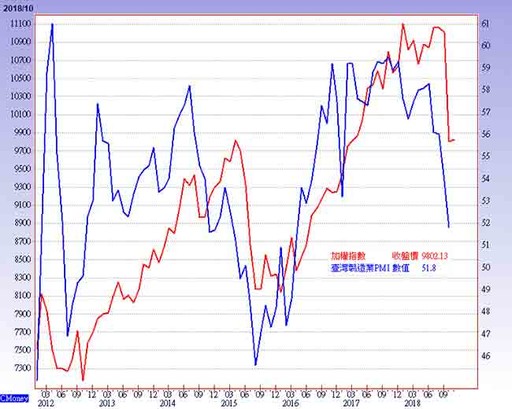

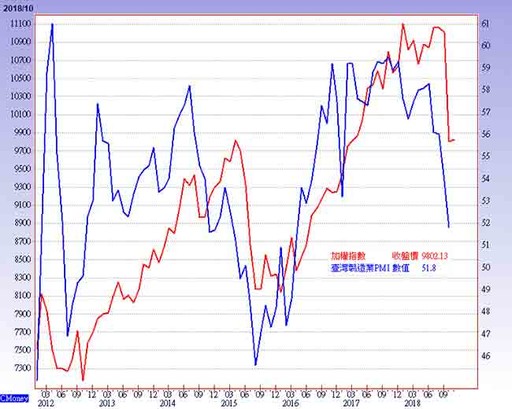

將焦點拉回台灣,根據中華經濟研究院公布的台灣製造業採購經理人指數(PMI),十月製造業PMI經過季節調整後下跌二.一至五一.八,為二○一六年五月以來的最慢擴張速度,雖然景氣持續位在擴張水準之上(五十以上為擴張),但擴張速度已明顯放緩。

其中部分細項的數據已向下轉為緊縮,當中又以新增訂單數量大幅下滑最為明顯,成為拖累數據表現之關鍵因素,而新增出口訂單亦連續四個月呈現緊縮,未來如果中美貿易談判能順利出現轉機,加上台商回流潮與轉單效應,將有助景氣基本面重新轉強,進而有利於台股重返萬點。

相反的,如果中美之間的貿易爭端持續惡化,將間接影響台灣的中間材出口(如部分電子零組件)。

至於非製造業採購經理人指數(NMI)的部分,比製造業提前落入緊縮區間,十月數據較前月持續下滑○.九個百分點至四九.九%。若由台灣的指標企業之營收概況觀察,出口景氣確實有些烏雲。

例如股王大立光十月營收月減五.五六%,年減六.九五%,雖符合公司法說會與外資圈普遍共識,但重點在於公司方面預期十一月營收表現又較十月更保守,顯然市場傳出蘋果針對新機砍單的效應早已擴散,目前大立光累積前十月營收為四二七.一七億元,僅比去年同期微增○.一九%,幾乎持平。

除非大立光在淡季之始的十二月營收能有超乎水準的表現,否則第四季營收比去年同期低,而全年營收比去年同期負成長的可能性,恐怕越來越高。這間接預告了台灣今年的出口旺季,可能旺季不旺。當台股失去了基本面的護持,投資人對反彈行情就不能過度期待了。

近期台股資金流動 持續不利多方攻擊

近期台股的資金流動,持續不利於多方攻擊;十月外資淨匯出四十七.一九億美元,是歷來外資單月淨匯出第七大,今年前十個月,外資有七個月出現淨匯出,累計前十月已淨匯出一○八.七三億美元,在美元升息循環的慣性未出現新變化以前(例如FED的前瞻指引顯示明年升息次數改變),很難期待外資大幅回流。

所以台股的多方只能寄望局部的行情,在選股策略的條件方面需要更嚴苛的標準。不但要產業能見度夠高,股價的修正沉澱夠久,還需要法人買盤的加持,各方條件具足,才能有利於股價的續航力。

法人估穩懋明年EPS九.三一元

例如穩懋(3105),外資由十月二十六日起連續回補,至十一月五日止累計外資回補了三五八七張。穩懋第三季EPS為一.七元,由於產品組合不利(VCSEL 貢獻佔比較低),折舊費用較高(八.○五億元)和產能利用率較低(從八五%降至六○%),毛利率低於原先預期。

不過,展望未來,穩懋已開始清點Avago的異質接面雙載子電晶體(HBT)生產線設備,將於二○一九年完成產能轉移,認列在二○一九年的資本支出,預估明年5G商機和更多Avago訂單,將帶動手機功率放大器業務約一五~二○%的年成長。

至於mmWavePA(毫米波功率放大器),公司方面在各種不同應用領域將會採用許多不同的材料與製程,包括Si-Ge、CMOS、GAAS 和GaN,砷化鎵(GAAS)和氮化鎵(GaN)材料在5G毫米波應用上採用率將比4G更高,顯示出明年6 Ghz以下功率放大器和VCSEL的需求強勁,在5G、物聯網(IoT)、802.11ax技術規格帶動下,明年射頻業務成長動力十足,法人預估二○一九年EPS約九.三一元,值得持續追蹤。

例如穩懋(3105),外資由十月二十六日起連續回補,至十一月五日止累計外資回補了三五八七張。穩懋第三季EPS為一.七元,由於產品組合不利(VCSEL 貢獻佔比較低),折舊費用較高(八.○五億元)和產能利用率較低(從八五%降至六○%),毛利率低於原先預期。

不過,展望未來,穩懋已開始清點Avago的異質接面雙載子電晶體(HBT)生產線設備,將於二○一九年完成產能轉移,認列在二○一九年的資本支出,預估明年5G商機和更多Avago訂單,將帶動手機功率放大器業務約一五~二○%的年成長。

至於mmWavePA(毫米波功率放大器),公司方面在各種不同應用領域將會採用許多不同的材料與製程,包括Si-Ge、CMOS、GAAS 和GaN,砷化鎵(GAAS)和氮化鎵(GaN)材料在5G毫米波應用上採用率將比4G更高,顯示出明年6 Ghz以下功率放大器和VCSEL的需求強勁,在5G、物聯網(IoT)、802.11ax技術規格帶動下,明年射頻業務成長動力十足,法人預估二○一九年EPS約九.三一元,值得持續追蹤。

【詳細內容請參閱最新一期《理財周刊》第950期www.moneyweekly.com.tw。尊重智慧財產權 如需轉載請註明出處來源。】

※理財周刊950期更多精采文章:

◎封面故事>反彈偏弱 聚焦法人回補股

◎發行人語>期中考後拚什麼?

◎理財我最大>「讓一切好轉,讓生活好轉」 中油潤滑油事業部展望全球

◎房地產會客室>對社會住宅競選政見的建議

◎房市觀察>不動產創生新商機

◎財金觀察>謙遜守禮 終將消滅狼性

◎期股捷報>美股右肩盤頭vs.A股右肩盤底

◎理善大家來>志工無私的愛為消極生命找到出口

◎胡偉良的房地產世界>未來炒房將終結 但要人人買得起房也不現實

近期台股除了十月三十一日出現了二七六點的明顯反彈以外,隨即又陷入狹幅橫向整理。事實上不只國內股市呈現弱勢表現,連今年以來獨強於全球的美股,反彈波也步伐蹣跚。美股道瓊指數今年二月跌破六十日線不到兩周就收復,相當具活力,本波十月份跌破六十日線至今超過三周卻尚未收復,市場信心不可同日而語。

市場信心修復時間的長短通常不易掌控,尤其又卡了一個美國期中選舉。目前選舉結果尚未揭曉,如果共和黨無法掌控參眾兩院,市場的各項擔憂就無法落地。例如,川普的二階段稅改是否能順利推展、與日本及歐盟的新貿易協議可能延宕進而影響企業的投資決策、原先致力鬆綁的法令規範(包括汽車、能源和金融等)是否期待落空等等。

不過,期中選舉戶後,不論美國國會勢力如何重組,市場如何解讀與反應,至少已塵埃落定,美股無論是大漲還是大跌,一次性的宣洩釋放機率大,中長期趨勢還是得回歸基本面。投資人的信心是很微妙的,現階段市場的難度是在於「經濟數據的利多相對是貨幣政策的利空」,就看市場的信心是往哪一邊傾斜。

日前新公布的十月美國非農就業人口經季節調整後大增二十五萬人,優於市場預期的二十萬人,換算年增維持在高檔的二五一.六萬人,即便勞動參與率微幅上升,也稱得上充分就業的水準;失業率維持歷史低檔的三.七%,優於前期的三.九%。

薪資增速部分,美國十月平均每小時薪資年增率三.一四%,是二○○九年四月以來的最大漲幅。就業市場的持續緊俏,讓市場擔憂FED的貨幣政策持續向鷹派傾斜。

利率持續影響資金風險偏好

由於美國的失業率持續維持在三.七%歷史低檔,顯示就業市場的熱度高漲,就業市場越緊俏,企業只能透過增加工資和福利來應對勞動力短缺,接下來就容易引導薪資加速成長,而薪資增速恰恰是聯準會觀測中期通膨的重點指標之一。當通膨的預期心理傳導至債券市場,債券殖利率就易升難跌。

公債殖利率等同任何金融商品投資的機會成本,也有金融市場的定錨作用,一旦大幅波動將影響資本市場的各項合理估值(本益比的修正)。在公布美國薪資成長數據的同一天,美國三十年期公債殖利率,躍升達三.四六%,創二○一四年三月來最高,十年期美債殖利率也揚升至三.二二%,觸及今年十月初以來的高點。

眾所周知,美國GDP的增長,七成靠消費市場,消費的兩大支柱為汽車與房地產,而三十年期公債殖利率直接關聯到房貸利率的基準,殖利率創高將持續加重大部分購屋者的成本,進而壓抑房地產需求,這是我們未來要持續關注的經濟指標之一。

另外,由於債券殖利率走高是引爆十月股災的主要導火線,既然公債殖利率持續墊高,美股的橫向整理時間勢必拉長,利率仍將是中期影響資金風險偏好的主要因素。

台灣經濟基本面偏弱 無法提供台股推升火力

將焦點拉回台灣,根據中華經濟研究院公布的台灣製造業採購經理人指數(PMI),十月製造業PMI經過季節調整後下跌二.一至五一.八,為二○一六年五月以來的最慢擴張速度,雖然景氣持續位在擴張水準之上(五十以上為擴張),但擴張速度已明顯放緩。

其中部分細項的數據已向下轉為緊縮,當中又以新增訂單數量大幅下滑最為明顯,成為拖累數據表現之關鍵因素,而新增出口訂單亦連續四個月呈現緊縮,未來如果中美貿易談判能順利出現轉機,加上台商回流潮與轉單效應,將有助景氣基本面重新轉強,進而有利於台股重返萬點。

相反的,如果中美之間的貿易爭端持續惡化,將間接影響台灣的中間材出口(如部分電子零組件)。

至於非製造業採購經理人指數(NMI)的部分,比製造業提前落入緊縮區間,十月數據較前月持續下滑○.九個百分點至四九.九%。若由台灣的指標企業之營收概況觀察,出口景氣確實有些烏雲。

例如股王大立光十月營收月減五.五六%,年減六.九五%,雖符合公司法說會與外資圈普遍共識,但重點在於公司方面預期十一月營收表現又較十月更保守,顯然市場傳出蘋果針對新機砍單的效應早已擴散,目前大立光累積前十月營收為四二七.一七億元,僅比去年同期微增○.一九%,幾乎持平。

除非大立光在淡季之始的十二月營收能有超乎水準的表現,否則第四季營收比去年同期低,而全年營收比去年同期負成長的可能性,恐怕越來越高。這間接預告了台灣今年的出口旺季,可能旺季不旺。當台股失去了基本面的護持,投資人對反彈行情就不能過度期待了。

近期台股資金流動 持續不利多方攻擊

近期台股的資金流動,持續不利於多方攻擊;十月外資淨匯出四十七.一九億美元,是歷來外資單月淨匯出第七大,今年前十個月,外資有七個月出現淨匯出,累計前十月已淨匯出一○八.七三億美元,在美元升息循環的慣性未出現新變化以前(例如FED的前瞻指引顯示明年升息次數改變),很難期待外資大幅回流。

所以台股的多方只能寄望局部的行情,在選股策略的條件方面需要更嚴苛的標準。不但要產業能見度夠高,股價的修正沉澱夠久,還需要法人買盤的加持,各方條件具足,才能有利於股價的續航力。

法人估穩懋明年EPS九.三一元

例如穩懋(3105),外資由十月二十六日起連續回補,至十一月五日止累計外資回補了三五八七張。穩懋第三季EPS為一.七元,由於產品組合不利(VCSEL 貢獻佔比較低),折舊費用較高(八.○五億元)和產能利用率較低(從八五%降至六○%),毛利率低於原先預期。

不過,展望未來,穩懋已開始清點Avago的異質接面雙載子電晶體(HBT)生產線設備,將於二○一九年完成產能轉移,認列在二○一九年的資本支出,預估明年5G商機和更多Avago訂單,將帶動手機功率放大器業務約一五~二○%的年成長。

至於mmWavePA(毫米波功率放大器),公司方面在各種不同應用領域將會採用許多不同的材料與製程,包括Si-Ge、CMOS、GAAS 和GaN,砷化鎵(GAAS)和氮化鎵(GaN)材料在5G毫米波應用上採用率將比4G更高,顯示出明年6 Ghz以下功率放大器和VCSEL的需求強勁,在5G、物聯網(IoT)、802.11ax技術規格帶動下,明年射頻業務成長動力十足,法人預估二○一九年EPS約九.三一元,值得持續追蹤。

例如穩懋(3105),外資由十月二十六日起連續回補,至十一月五日止累計外資回補了三五八七張。穩懋第三季EPS為一.七元,由於產品組合不利(VCSEL 貢獻佔比較低),折舊費用較高(八.○五億元)和產能利用率較低(從八五%降至六○%),毛利率低於原先預期。

不過,展望未來,穩懋已開始清點Avago的異質接面雙載子電晶體(HBT)生產線設備,將於二○一九年完成產能轉移,認列在二○一九年的資本支出,預估明年5G商機和更多Avago訂單,將帶動手機功率放大器業務約一五~二○%的年成長。

至於mmWavePA(毫米波功率放大器),公司方面在各種不同應用領域將會採用許多不同的材料與製程,包括Si-Ge、CMOS、GAAS 和GaN,砷化鎵(GAAS)和氮化鎵(GaN)材料在5G毫米波應用上採用率將比4G更高,顯示出明年6 Ghz以下功率放大器和VCSEL的需求強勁,在5G、物聯網(IoT)、802.11ax技術規格帶動下,明年射頻業務成長動力十足,法人預估二○一九年EPS約九.三一元,值得持續追蹤。

【詳細內容請參閱最新一期《理財周刊》第950期www.moneyweekly.com.tw。尊重智慧財產權 如需轉載請註明出處來源。】

※理財周刊950期更多精采文章:

◎封面故事>反彈偏弱 聚焦法人回補股

◎發行人語>期中考後拚什麼?

◎理財我最大>「讓一切好轉,讓生活好轉」 中油潤滑油事業部展望全球

◎房地產會客室>對社會住宅競選政見的建議

◎房市觀察>不動產創生新商機

◎財金觀察>謙遜守禮 終將消滅狼性

◎期股捷報>美股右肩盤頭vs.A股右肩盤底

◎理善大家來>志工無私的愛為消極生命找到出口

◎胡偉良的房地產世界>未來炒房將終結 但要人人買得起房也不現實