7檔超人氣定期定額ETF排行!專家誇:海外ETF 00757五年績效 239%!國內vs海外ETF存股大比拼

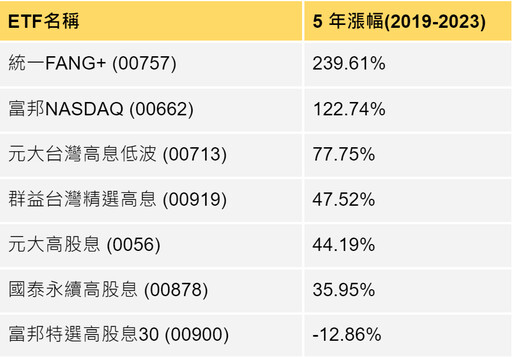

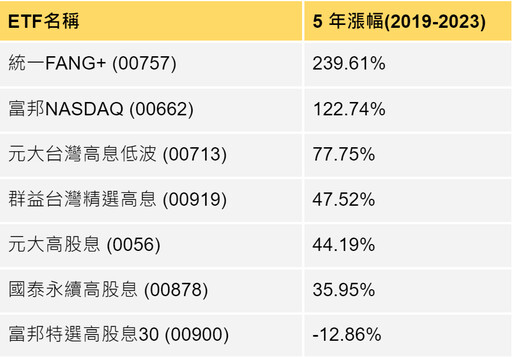

臺灣證券交易所最新公布10月定期定額交易戶數統計出爐!以一年績效來看多聚焦在科技股與部分高股息ETF上,包括統一FANG+、元大高股息、富邦NASDAQ、元大台灣高息低波、群益台灣精選高息、富邦特選高股息30、國泰永續高股息等基金,一年期定期定額績效都在1成以上,其中兩檔海外ETF統一FANG+ (00757)、富邦NASDAQ (00662) 長期報酬遠勝其他五檔國內ETF,五年以來漲幅接超過100%,也引起網友熱議該存國內ETF還是海外ETF,甚至好奇發問:「明明是一籃子股票的ETF到底是怎麼辦到五年翻倍呢?」

資料來源:Tradeview

觀察七檔入選ETF,其中有五檔是國內高股息類型ETF,兩檔為海外科技股ETF: 00757 與 00662 ,回策過去五年漲幅高達 239.61% 與 122.74%,遠超過國內高股息ETF的平均漲幅,而據投信業者表示,科技股雖在股市波動下震盪更為劇烈,但是在產業長期趨勢向上的基礎下,往往只要重回多頭行情,會比起其他ETF更具備領先反彈突破新高的動力,也因此能凸顯其出色的績效表現。

而在國內高股息ETF績效表現上,平均漲幅也達38%左右,當然高股息主打的是殖利率與高股利,這點與前兩者追求價差的ETF相對不同,只是還是要注意,部分高股息ETF可能會因為自身策略設定問題與市場環境變動,造成賺了股利賠了價差的現象,實際上投資人也只是左手進右手出,最後拿的還是自己的資本。

特色: 從市值前250大且流動性佳的上市公司中挑選基本面營運穩健度佳、財報體質佳、現金股利配息率較高且股價波動相對較低的50檔

策略: 偏向選擇高現金股息的個股,同時採取低波動的投資風格。

群益台灣精選高息(00919)

特色: 主要投資於台灣股票市場,每年 12 月會透過前三季 EPS 成長率來預估股利率並選股,若企業獲利成長創新高,有利於未來股利發放與股價表現

策略: 以提供穩定的現金流為目標,選擇高股息的個股為組成成份。

元大高股息(0056)

特色: 從台灣 50 指數及台灣中型 100 指數中挑選未來一年預測現金股利殖利率最高的五十間公司。

策略: 主打穩定且相對較高的配息率。

國泰永續高股息(00878)

特色: 以永續發展為主題,投資於具備高現金殖利率的公司,並考慮公司的永續經營。

策略: 著眼於未來長期投資價值,結合高股息和永續經營的概念。

富邦特選高股息30(00900)

特色: 選擇台灣股市中最高現金殖利率的前30檔股票構成投資組合,但策略上頻繁換股且容易選入殖利率陷阱股票。

策略: 以少數高股息個股為主,追求獲得相對較高的現金流。

圖片來源:tradeview

現在我們來看兩檔海外ETF,兩者差別:

00662 Factor追蹤那斯達克100指數(那斯達克前一百大市值股票)

00757 則是 Factor 鎖定少數科技尖牙股,Meta (Facebook)、Apple、Amazon、Netflix、Alphabet (Google)、Microsoft 為核心搭配其他衛星持股,僅持有 10 檔成份股

觀察從2019年開始到現在,經歷「降息、疫情、史上最陡升息與高通膨時代」,兩者接採取菁英策略涵蓋創新題材,例如生成式AI、ChatGPT與雲端科技全都一把抓,但 00757 比較不同的地方是更聚焦在持有科技巨頭的股票上,將自身成分股鎖定在佔美國NASDAQ100指數權重近5成,總市值將近40兆美元的科技先行者集合,為此兩者在報酬率上才會有所差異,00757為245%,00662為123,而若根據彭博社的資料顯示,FANG+指數的成分股在2024年的EPS成長率平均達26.26%,其實成分股內容已經透漏答案,積極參與未來科技領域研發,獲利展望佳,大者恆大的選組策略,分析師們仍給予具成長空間的估值評價。

匯率風險較低:國內ETF以新台幣計價,相對於海外ETF不受匯率波動的直接影響。

熟悉的市場: 投資者對於台灣本地市場可能更為熟悉,更容易理解和追蹤,舉例來說看台積電的財報跟看蘋果財報原文,應該還是台積電會更容易閱讀。

考慮因素:

多元化程度: 台灣市場相對較小,可能無法提供足夠的行業和資產多元化,例如想投資石油產業台灣多半是塑化加工產業,想投資產油業幾乎是不可能,台灣市場有一定的局限性。

績效表現: 部分國內ETF的績效可能受到台灣經濟和市場表現的影響,例如台灣半導體業多為全球產業代工鍊之一,其附加價值不比全球科技龍頭來的高。

全球多元化: 海外ETF通常包含多國股票,提供更廣泛的行業和區域多元化。

大型經濟體參與: 投資者可參與全球大型經濟體,如美國科技龍頭與歐洲龍頭車廠等等。

考慮因素:

匯率風險: 海外ETF以外幣計價,匯率波動可能對投資報酬產生影響。

風險承受能力: 海外市場的波動性可能較大,需要考慮自身的風險承受程度。

1.享有美國500大公司的成長與配息 VOO:VOO追蹤的指數是美國500大公司S&P500指數,因此VOO的表現也與大盤有很高的連動關係。

2.投資美股500大公司的第二選擇 SPY:SPY追蹤的指數也是美國500大公司S&P500指數,與VOO做比較,兩者的持股與報酬率差不多,比較有差異的是SPY的流動性較好,SPY的內扣費用也較VOO高一些。

3.投資全美股市場 VTI:VTI追蹤的指數是CRSP美國全市場指數,因此VTI的持股涵蓋的範圍更廣了,標的中多出了許多的美國中小型股,但以比重來說,仍然是大型股的比重占大宗。

4.投資美股科技產業 QQQ:QQQ追蹤的指數是代表美國科技指數的NASDQ那斯達克指數,屬於特定產業類型的ETF,包含的標的有大量美國的科技股,波動程度會相對較高。

原文出處:股股知識庫

延伸閱讀:

存股必勝!5 檔「月配息」美股ETF,2023年配息排行榜

00757 統一FANG+ETF績效暴增!專家評:2024 EPS 成長高達26%

抱著大盤就對了!盤點 2023 末 12 檔台美市值型ETF推薦

海外ETF 5 年報酬平均達 181%

資料來源:Tradeview

觀察七檔入選ETF,其中有五檔是國內高股息類型ETF,兩檔為海外科技股ETF: 00757 與 00662 ,回策過去五年漲幅高達 239.61% 與 122.74%,遠超過國內高股息ETF的平均漲幅,而據投信業者表示,科技股雖在股市波動下震盪更為劇烈,但是在產業長期趨勢向上的基礎下,往往只要重回多頭行情,會比起其他ETF更具備領先反彈突破新高的動力,也因此能凸顯其出色的績效表現。

而在國內高股息ETF績效表現上,平均漲幅也達38%左右,當然高股息主打的是殖利率與高股利,這點與前兩者追求價差的ETF相對不同,只是還是要注意,部分高股息ETF可能會因為自身策略設定問題與市場環境變動,造成賺了股利賠了價差的現象,實際上投資人也只是左手進右手出,最後拿的還是自己的資本。

五檔高股息ETF的選股特色與策略:

元大台灣高息低波(00713)特色: 從市值前250大且流動性佳的上市公司中挑選基本面營運穩健度佳、財報體質佳、現金股利配息率較高且股價波動相對較低的50檔

策略: 偏向選擇高現金股息的個股,同時採取低波動的投資風格。

群益台灣精選高息(00919)

特色: 主要投資於台灣股票市場,每年 12 月會透過前三季 EPS 成長率來預估股利率並選股,若企業獲利成長創新高,有利於未來股利發放與股價表現

策略: 以提供穩定的現金流為目標,選擇高股息的個股為組成成份。

元大高股息(0056)

特色: 從台灣 50 指數及台灣中型 100 指數中挑選未來一年預測現金股利殖利率最高的五十間公司。

策略: 主打穩定且相對較高的配息率。

國泰永續高股息(00878)

特色: 以永續發展為主題,投資於具備高現金殖利率的公司,並考慮公司的永續經營。

策略: 著眼於未來長期投資價值,結合高股息和永續經營的概念。

富邦特選高股息30(00900)

特色: 選擇台灣股市中最高現金殖利率的前30檔股票構成投資組合,但策略上頻繁換股且容易選入殖利率陷阱股票。

策略: 以少數高股息個股為主,追求獲得相對較高的現金流。

00757統一尖牙股 VS 富邦那斯達克100

圖片來源:tradeview

現在我們來看兩檔海外ETF,兩者差別:

00662 Factor追蹤那斯達克100指數(那斯達克前一百大市值股票)

00757 則是 Factor 鎖定少數科技尖牙股,Meta (Facebook)、Apple、Amazon、Netflix、Alphabet (Google)、Microsoft 為核心搭配其他衛星持股,僅持有 10 檔成份股

觀察從2019年開始到現在,經歷「降息、疫情、史上最陡升息與高通膨時代」,兩者接採取菁英策略涵蓋創新題材,例如生成式AI、ChatGPT與雲端科技全都一把抓,但 00757 比較不同的地方是更聚焦在持有科技巨頭的股票上,將自身成分股鎖定在佔美國NASDAQ100指數權重近5成,總市值將近40兆美元的科技先行者集合,為此兩者在報酬率上才會有所差異,00757為245%,00662為123,而若根據彭博社的資料顯示,FANG+指數的成分股在2024年的EPS成長率平均達26.26%,其實成分股內容已經透漏答案,積極參與未來科技領域研發,獲利展望佳,大者恆大的選組策略,分析師們仍給予具成長空間的估值評價。

存股該存國內ETF還是海外ETF?

其實歸根究底該存國內還是海外ETF取決的投資人對策略的思考方向,當然還有獲取資訊的難易度與熟悉度,以下整理國內、海外ETF的優勢與考慮因素給投資人進行評估。存股的國內ETF:

優勢:匯率風險較低:國內ETF以新台幣計價,相對於海外ETF不受匯率波動的直接影響。

熟悉的市場: 投資者對於台灣本地市場可能更為熟悉,更容易理解和追蹤,舉例來說看台積電的財報跟看蘋果財報原文,應該還是台積電會更容易閱讀。

考慮因素:

多元化程度: 台灣市場相對較小,可能無法提供足夠的行業和資產多元化,例如想投資石油產業台灣多半是塑化加工產業,想投資產油業幾乎是不可能,台灣市場有一定的局限性。

績效表現: 部分國內ETF的績效可能受到台灣經濟和市場表現的影響,例如台灣半導體業多為全球產業代工鍊之一,其附加價值不比全球科技龍頭來的高。

存股的海外ETF:

優勢:全球多元化: 海外ETF通常包含多國股票,提供更廣泛的行業和區域多元化。

大型經濟體參與: 投資者可參與全球大型經濟體,如美國科技龍頭與歐洲龍頭車廠等等。

考慮因素:

匯率風險: 海外ETF以外幣計價,匯率波動可能對投資報酬產生影響。

風險承受能力: 海外市場的波動性可能較大,需要考慮自身的風險承受程度。

最直接海外ETF投資,4 檔美股ETF

以下我們整理了 4檔熱門的美股 ETF 推薦給大家,這4檔ETF都具有一定的規模與知名度,非常適合投資入門,且不同的美股ETF也涵蓋不同的特性,投資人可以從中做功課後,挑選合適的美股ETF做投資:1.享有美國500大公司的成長與配息 VOO:VOO追蹤的指數是美國500大公司S&P500指數,因此VOO的表現也與大盤有很高的連動關係。

2.投資美股500大公司的第二選擇 SPY:SPY追蹤的指數也是美國500大公司S&P500指數,與VOO做比較,兩者的持股與報酬率差不多,比較有差異的是SPY的流動性較好,SPY的內扣費用也較VOO高一些。

3.投資全美股市場 VTI:VTI追蹤的指數是CRSP美國全市場指數,因此VTI的持股涵蓋的範圍更廣了,標的中多出了許多的美國中小型股,但以比重來說,仍然是大型股的比重占大宗。

4.投資美股科技產業 QQQ:QQQ追蹤的指數是代表美國科技指數的NASDQ那斯達克指數,屬於特定產業類型的ETF,包含的標的有大量美國的科技股,波動程度會相對較高。

原文出處:股股知識庫

延伸閱讀:

存股必勝!5 檔「月配息」美股ETF,2023年配息排行榜

00757 統一FANG+ETF績效暴增!專家評:2024 EPS 成長高達26%

抱著大盤就對了!盤點 2023 末 12 檔台美市值型ETF推薦

- 記者:股股小幫手

- 更多財經新聞 »