高股息ETF 00940申購第二天破700億!挑戰前五高股息,賣掉一定賺嗎?持股成份過度集中電子業,6大風險要小心...

台股ETF已成新國民運動,現在市場最熱的莫過於高股息ETF 的00940,據傳募集金額將要挑戰千億規模,市場投資人全都期盼這波大行情帶領大家走上資產增值的列車,根據證交所統計,至2月底止,台股開戶數較前一月增加64,261戶,持續攀升至1,262.3萬戶、再締歷史新猷,究竟這波ETF狂潮會燒到何時?00940值得投資人長期持有嗎?風險在哪?今天一次搞懂。

近期不管是財經節目或是各大媒體網皆在瘋狂討論高股息ETF盛世降臨,許多投資人與新手小白紛紛入場買入高股息ETF,尤其是元大將要發行的平民價高股息00940,發行價為10元,吸引市場大量目光,但00940真的是無敵的存在嗎?該檔高股息ETF是否有沒被特別說明的風險呢?以下分為6點提供給投資人參考。

綜觀來看,近年的高股息ETF頻出,各大券商卯足全力設計出因應市場需求的新ETF,例如00900、00919、00940、00939、00929,這些都是市場上很受歡迎的高股息ETF,不過觀察其選股的第一門檻「市值篩選」,上述五檔高股息多半脫離不了「上市上櫃前200-300大市值股票」,儘管各家ETF都還會搭配其他選股策略,但母池大致上就是這兩三百檔股票選來選去,很容易要成你買我買大家一起買把股價推高的現象,多頭格局當然沒有問題,但當市場陷入震盪或是回跌的時候,未來個股殖利率表現不好遭遇ETF換股或權重調整,就可能會有強賣壓出現,需特別小心,尤其幾檔重複度高股本又小的個股,拉抬的力度與墜落的力度不可小覷。

由於近期很夯的00940或是00939尚未有資料可以追蹤,我們很難知道未來兩者會不會發生溢價問題,但就現階段媒體熱度來看,募集規模雙雙可能突破500億的規模,不禁讓人回想起過去兩年掛牌上市的00919與00929高股息ETF,兩檔規模都有千億以上,若觀察兩檔上市一個月以來,其實就如下圖所示,通通都有淨值與市值偏離的現象,這是想要存股的投資人必須注意的事情,當市場過度追買,該類ETF都可能發生溢價問題,建議要等到市場冷卻一點,溢價收斂後再做打算。

00919掛牌一個月溢價差 資料來源:Money DJ

00929 掛牌一個月溢價差 資料來源:Money DJ

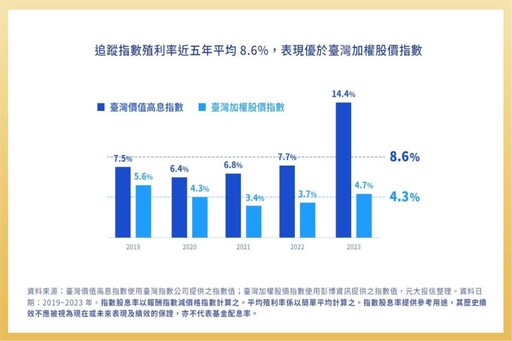

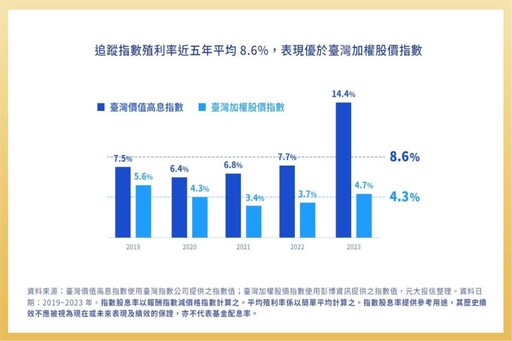

資料來源:元大投信

談完股池與溢價,接下來要提醒投資人00940的另一個特性,是這類成分股有將近75%集中於電子業,雖然00940選股範圍是全產業,相較於其他高股息來說能夠更多元投資,不過以近期最新資料來看還是會有七成以上集中於電子業,要知道電子業是一個是很容易受到景氣循環影響的產業,當市場行情很好需求好各企業都能賺滿滿,但當景氣反轉,需求不如預期則必定影響成長與股利發放,投資人要有心理準備這類股票在逆風環境下跌幅會很深。

電子產業景氣循環特性強:全球電子產業受到經濟因素和市場需求影響深刻,投資人要小心電子業業步入庫存調整期,市場需求低迷時,相關個股受到衝擊的程度會很深,但同樣的,進入到繁榮期也會有亮麗報酬。

不同於學長00919在大盤指數萬三左右發行,抑或是00929於萬七發行,00940目前看來沒意外就是在萬九接近兩萬的位置將要公開發行,當然對於台股長期的走勢,我認為在資金狂潮與ETF輔助下,未來只會越墊越高,甚至兩萬三千點,兩萬五千點都不是夢,只是如今這波大盤已經狂漲四個月,從去年十一月到現在漲了將近三千點都沒有像樣的回調,意味著許多個股的基期、股價都相當高,為此推升ETF股價上漲,如果未來進入較大的修正,難保00940不會遭遇逆風甚至破發,投資人要記住,就算發行價是便宜的10元,只要成分股不停下跌,該ETF還是可以持續下殺,地心探險。

相信許多投資人都會在近期的高股息ETF上看到「收益平準金」的概念,但到底要怎麼了解這個概念呢?00940也有收益平準金嗎?首先00940是「有」收益平準金的,而這個平準金制度,其實是一種平滑殖利率波動的做法,簡單來說如果某檔ETF發行時的規模是100億,那他在之後買進它的成份股就會是200億規模去做規劃,如果今天他可以獲得10億的股息(來自成分股配息),那他就可以配出5%的殖利率。

但如果今天發生該ETF已經領完股息了,但規模突然暴增到600億好了,這時候成分股都配好息了,該ETF就得用原本的10億股息去配息給600億規模的ETF,這樣就會「稀釋」殖利率。

為此收益平準金就是從ETF中先行抽出一筆錢,用來應付這樣的情況,避免在沒有股息配置的時間點,規模暴增造成值利率波動。

以上聽起來收益平準金似乎是美事一樁對吧?但如果ETF的成分股股價下跌,或是營收變差,而該ETF又不得不換股或調整權重時,會發生甚麼事呢?這時他就必須要從收益平金裡頭抽出更多的資產去配給投資人,但沒有賺到資本利得或是更多的股利,錢就是左手換給右手,如果成分股表現不佳,勢必影響淨值還有配股表現,最終極可能造成投資人資產縮水,這點是投資人必須多加注意的狀況。

資料來源:元大投信

相信投資人透過上圖可以明顯看到,00940所追蹤的指數「台灣價值高息指數」,在去年有著顯卓的好表現,殖利率來到14.4%,幾乎是台灣加權股價指數殖利率4.7%的2.5倍,這是為何?其實就是因為長榮殖利率在去年高達45.2%的原因,如果拿掉這個極端值,實際上該高息指數的殖利率平均落在7.1%左右,不算差,但應該不會到8.6這麼高的數字。

這時投資人就會想,如果以後又有殖利率猛獸出現,是不是就可以維持住這樣的殖利率平均呢?當然未來的事情誰也說不準,不過在實際發生前,投資人最好都要以長期平均來做為參考,極端值得出現往往伴隨極端事件誕生,長榮的盛世來自於疫情後的需求噴發,未來會不會其他產業或是航運盛世重演?我們誰也說不準,務必理解殖利率背後的成因,才能買得安心。

最後的最後,投資人一定會想說,看完這些風險我到底該不該買入00940當作長期投資的開始呢?其實我認為還是「可以的」,作為市場上第一檔,納入「自由現金流量」這個指標的高股息ETF,上表可以看到00940的價格不但便宜,且長期績效勝過加權指數,最重要的夏普值也比加權指數更高,這表示承受同樣風險下,該指數所能取得的報酬勝於大盤,長期持有來看,在多空循環中是可以打敗大盤。

所以現在最重要的問題,可能就是位階問題,萬九之上發行若是遇到大盤逆風或是國際總體經濟不可抗拒因素,勢必將會影響到00940的股價,更驚悚一點未來若是破了發行價都有可能,投資人想要長期持有00940,還是要把握住分批布局、耐心等待的要點,市場永遠都在,長期投資不追高、分散風險是難以擊破的金律,避免盤整或是經濟衰退帶來的痛楚,能夠跟隨市場扛過大小多空循環,才是真正的價值投資者。

注意保管銀行匯費問題

00940兩檔ETF的保管銀行均為華南銀行,若投資者的交割銀行帳戶與保管銀行不同,每次配息時都需要支付額外的10元匯費,建議投資人若有需要長期持有,可以將保管銀行的匯費考慮進去,讓報酬最大化。

原文出處:股股知識庫

延伸閱讀:

00940 元大臺灣價值高息 ETF :月配息、股價低、前10成分股、優缺點分析

00904半導體炫風,「台版費半」績效更是衝破58.45%!優缺點、成分股一次看

0056、00878、00713...季配息ETF這樣配!製造月月現金流,盤點台、美季配息ETF

熱門相關專題:

高股息ETF 股票有哪些一次看

台股熱門ETF有哪些一次看

注意00940的6大風險

近期不管是財經節目或是各大媒體網皆在瘋狂討論高股息ETF盛世降臨,許多投資人與新手小白紛紛入場買入高股息ETF,尤其是元大將要發行的平民價高股息00940,發行價為10元,吸引市場大量目光,但00940真的是無敵的存在嗎?該檔高股息ETF是否有沒被特別說明的風險呢?以下分為6點提供給投資人參考。

母體類似股股有獎

綜觀來看,近年的高股息ETF頻出,各大券商卯足全力設計出因應市場需求的新ETF,例如00900、00919、00940、00939、00929,這些都是市場上很受歡迎的高股息ETF,不過觀察其選股的第一門檻「市值篩選」,上述五檔高股息多半脫離不了「上市上櫃前200-300大市值股票」,儘管各家ETF都還會搭配其他選股策略,但母池大致上就是這兩三百檔股票選來選去,很容易要成你買我買大家一起買把股價推高的現象,多頭格局當然沒有問題,但當市場陷入震盪或是回跌的時候,未來個股殖利率表現不好遭遇ETF換股或權重調整,就可能會有強賣壓出現,需特別小心,尤其幾檔重複度高股本又小的個股,拉抬的力度與墜落的力度不可小覷。

注意瘋買造成溢價:00919、00929前例

由於近期很夯的00940或是00939尚未有資料可以追蹤,我們很難知道未來兩者會不會發生溢價問題,但就現階段媒體熱度來看,募集規模雙雙可能突破500億的規模,不禁讓人回想起過去兩年掛牌上市的00919與00929高股息ETF,兩檔規模都有千億以上,若觀察兩檔上市一個月以來,其實就如下圖所示,通通都有淨值與市值偏離的現象,這是想要存股的投資人必須注意的事情,當市場過度追買,該類ETF都可能發生溢價問題,建議要等到市場冷卻一點,溢價收斂後再做打算。

00919掛牌一個月溢價差 資料來源:Money DJ

00929 掛牌一個月溢價差 資料來源:Money DJ

00940 過度集中電子業

資料來源:元大投信

談完股池與溢價,接下來要提醒投資人00940的另一個特性,是這類成分股有將近75%集中於電子業,雖然00940選股範圍是全產業,相較於其他高股息來說能夠更多元投資,不過以近期最新資料來看還是會有七成以上集中於電子業,要知道電子業是一個是很容易受到景氣循環影響的產業,當市場行情很好需求好各企業都能賺滿滿,但當景氣反轉,需求不如預期則必定影響成長與股利發放,投資人要有心理準備這類股票在逆風環境下跌幅會很深。

電子產業景氣循環特性強:全球電子產業受到經濟因素和市場需求影響深刻,投資人要小心電子業業步入庫存調整期,市場需求低迷時,相關個股受到衝擊的程度會很深,但同樣的,進入到繁榮期也會有亮麗報酬。

萬九發行居高思危

不同於學長00919在大盤指數萬三左右發行,抑或是00929於萬七發行,00940目前看來沒意外就是在萬九接近兩萬的位置將要公開發行,當然對於台股長期的走勢,我認為在資金狂潮與ETF輔助下,未來只會越墊越高,甚至兩萬三千點,兩萬五千點都不是夢,只是如今這波大盤已經狂漲四個月,從去年十一月到現在漲了將近三千點都沒有像樣的回調,意味著許多個股的基期、股價都相當高,為此推升ETF股價上漲,如果未來進入較大的修正,難保00940不會遭遇逆風甚至破發,投資人要記住,就算發行價是便宜的10元,只要成分股不停下跌,該ETF還是可以持續下殺,地心探險。

收益平準金的迷思

相信許多投資人都會在近期的高股息ETF上看到「收益平準金」的概念,但到底要怎麼了解這個概念呢?00940也有收益平準金嗎?首先00940是「有」收益平準金的,而這個平準金制度,其實是一種平滑殖利率波動的做法,簡單來說如果某檔ETF發行時的規模是100億,那他在之後買進它的成份股就會是200億規模去做規劃,如果今天他可以獲得10億的股息(來自成分股配息),那他就可以配出5%的殖利率。

但如果今天發生該ETF已經領完股息了,但規模突然暴增到600億好了,這時候成分股都配好息了,該ETF就得用原本的10億股息去配息給600億規模的ETF,這樣就會「稀釋」殖利率。

為此收益平準金就是從ETF中先行抽出一筆錢,用來應付這樣的情況,避免在沒有股息配置的時間點,規模暴增造成值利率波動。

以上聽起來收益平準金似乎是美事一樁對吧?但如果ETF的成分股股價下跌,或是營收變差,而該ETF又不得不換股或調整權重時,會發生甚麼事呢?這時他就必須要從收益平金裡頭抽出更多的資產去配給投資人,但沒有賺到資本利得或是更多的股利,錢就是左手換給右手,如果成分股表現不佳,勢必影響淨值還有配股表現,最終極可能造成投資人資產縮水,這點是投資人必須多加注意的狀況。

00940 成也長榮敗也長榮?

資料來源:元大投信

相信投資人透過上圖可以明顯看到,00940所追蹤的指數「台灣價值高息指數」,在去年有著顯卓的好表現,殖利率來到14.4%,幾乎是台灣加權股價指數殖利率4.7%的2.5倍,這是為何?其實就是因為長榮殖利率在去年高達45.2%的原因,如果拿掉這個極端值,實際上該高息指數的殖利率平均落在7.1%左右,不算差,但應該不會到8.6這麼高的數字。

這時投資人就會想,如果以後又有殖利率猛獸出現,是不是就可以維持住這樣的殖利率平均呢?當然未來的事情誰也說不準,不過在實際發生前,投資人最好都要以長期平均來做為參考,極端值得出現往往伴隨極端事件誕生,長榮的盛世來自於疫情後的需求噴發,未來會不會其他產業或是航運盛世重演?我們誰也說不準,務必理解殖利率背後的成因,才能買得安心。

00940 值得長期投資嗎?

- 夏普值 = 報酬率 / 標準差

- 夏普值愈高,代表承受每單位風險獲得的報酬愈高。

最後的最後,投資人一定會想說,看完這些風險我到底該不該買入00940當作長期投資的開始呢?其實我認為還是「可以的」,作為市場上第一檔,納入「自由現金流量」這個指標的高股息ETF,上表可以看到00940的價格不但便宜,且長期績效勝過加權指數,最重要的夏普值也比加權指數更高,這表示承受同樣風險下,該指數所能取得的報酬勝於大盤,長期持有來看,在多空循環中是可以打敗大盤。

所以現在最重要的問題,可能就是位階問題,萬九之上發行若是遇到大盤逆風或是國際總體經濟不可抗拒因素,勢必將會影響到00940的股價,更驚悚一點未來若是破了發行價都有可能,投資人想要長期持有00940,還是要把握住分批布局、耐心等待的要點,市場永遠都在,長期投資不追高、分散風險是難以擊破的金律,避免盤整或是經濟衰退帶來的痛楚,能夠跟隨市場扛過大小多空循環,才是真正的價值投資者。

注意保管銀行匯費問題

00940兩檔ETF的保管銀行均為華南銀行,若投資者的交割銀行帳戶與保管銀行不同,每次配息時都需要支付額外的10元匯費,建議投資人若有需要長期持有,可以將保管銀行的匯費考慮進去,讓報酬最大化。

原文出處:股股知識庫

延伸閱讀:

00940 元大臺灣價值高息 ETF :月配息、股價低、前10成分股、優缺點分析

00904半導體炫風,「台版費半」績效更是衝破58.45%!優缺點、成分股一次看

0056、00878、00713...季配息ETF這樣配!製造月月現金流,盤點台、美季配息ETF

熱門相關專題:

高股息ETF 股票有哪些一次看

台股熱門ETF有哪些一次看

- 記者:股股小幫手

- 更多財經新聞 »