摩根:資產多元化 青睞高質企業與內需經濟體

【記者柯安聰台北報導】由美國總統川普所引發的關稅戰,不但造成市場的恐慌,也引發了投資人一連串擔憂與疑惑。上自國際經貿格局的變化,下至聯準會的政策獨立性、甚至是美元的角色,現在都處在高度不確定性的狀態。

摩根資產管理表示,有鑑於川普的對等關稅依舊存在諸多變數,所以未來幾個月內市場的波動性仍會非常高,因此多元分散是當前投資的王道;在此前提下,股票資產首當注重具備定價能力的高品質企業;而作為川普對等關稅的「重災區」,中國與新興亞洲反而可以留意AI與內需型經濟體的投資機會;至於固定收益,建議以政府債券搭配企業信用債券做多元化配置。

摩根資產管理亞太區首席市場策略師許長泰表示,如果按照川普在競選時的承諾,可以發現一旦美國開始依照川普的主張實施關稅,那麼美國進口消費品的平均關稅稅率,將拉高到將近18%,逼近1930年代的水準;這不但會引發國際經貿供應鏈的重組,同時也會大幅影響到美國民間的消費預期。

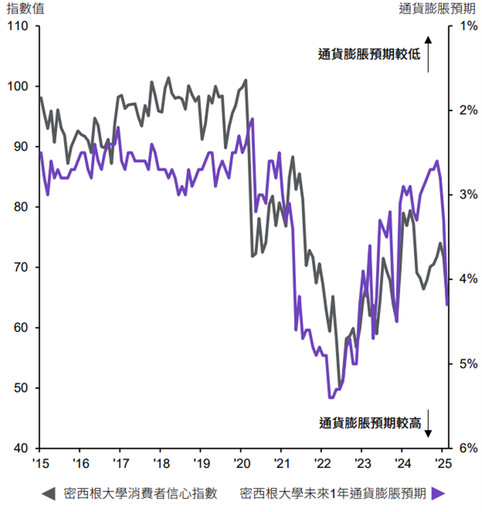

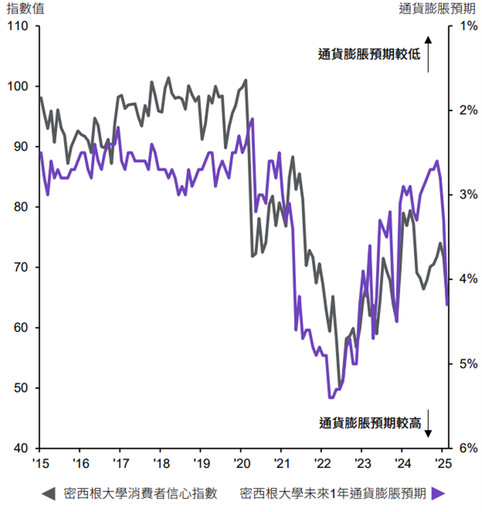

許長泰指出,由於川普在1月執政後就已率先針對部分國家與特定產業施加關稅,因此密西根大學消費者信心指數自年初以來就已出現明顯下滑;另一方面,消費者對未來1年的通膨預期更是激烈上揚(圖1),倘若再加上4月初川普宣布的對等關稅,市場或已經推測消費者對通膨預期未來會有更明顯的變化,這也會讓聯準會陷入決策上的兩難。

許長泰說,儘管現在市場上普遍關注川普對聯準會的態度,但聯準會在做任何決策時,實際上主要會參考的還是經濟數據,所以對聯準會而言,美國當地的通膨與就業仍是它未來決策的重點。美國3月核心通膨年增為2.8%,食品通膨年增為3.0%,兩者皆位於30年平均值附近,所以市場一度認為聯準會有可能在今年內降息約4碼。但由於川普的對等關稅已經導致通膨預期升溫,因而市場預期聯準會有可能把降息的幅度,從原先的4碼收斂為2碼,然後2026年維持不變;可見對等關稅的不確定性,確實也給聯準會增添了決策難度。

摩根資產管理環球市場策略師林雅慧表示,在此情況下,當前的投資策略首重多元分散。根據歷史經驗顯示,在市場衝擊期間對股票與債券採60/40的配置比例,無論1年或3年,都有較大的機率可以獲得優於現金回報率的正報酬,而且投資時間愈長,投資潛力多相對較佳;可見在全球經濟環境高度不確定的當下,多元分散是當前首要的投資策略。

林雅慧說,以全球的企業獲利表現而言,美國的企業獲利成長率確實較3個月前的預期下滑,但歐洲與新興市場卻出現提升,此外,日本與亞太地區目前的企業獲利預期,也與3個月前的預期相當;可見多元分散配置確實有其投資優勢。

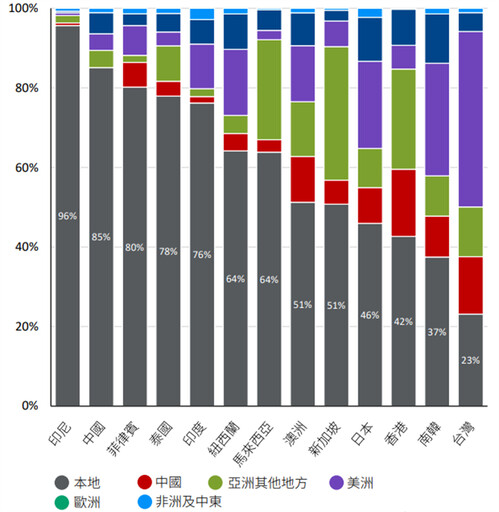

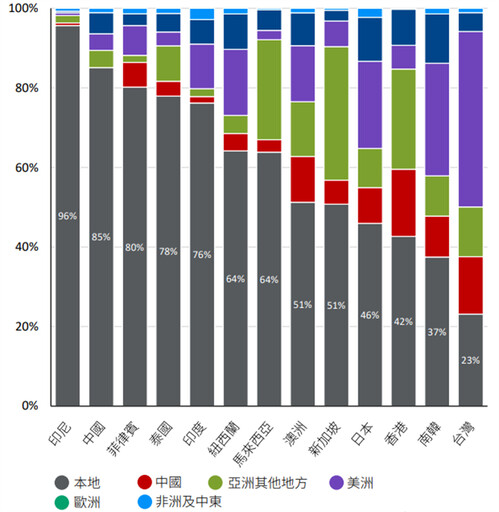

林雅慧指出,從亞洲區域來看,在對等關稅的衝擊下,投資人可考慮內需為主的經濟體(圖2)。包括印尼、中國、菲律賓、泰國與印度等,對本地市場的依賴度都在70%以上,而且印尼、菲律賓與中國股市的本益比目前仍在近15年的平均值的以下或附近,所以投資人可留意內需型的經濟體,以及中國AI的發展與北京方面的刺激政策扶植。在固定收益部分,建議搭配政府公債與品質優良的企業信用債,採相對中性的存續期間 參與相對穩定的現金流。(自立電子報2025/4/23)

摩根資產管理表示,有鑑於川普的對等關稅依舊存在諸多變數,所以未來幾個月內市場的波動性仍會非常高,因此多元分散是當前投資的王道;在此前提下,股票資產首當注重具備定價能力的高品質企業;而作為川普對等關稅的「重災區」,中國與新興亞洲反而可以留意AI與內需型經濟體的投資機會;至於固定收益,建議以政府債券搭配企業信用債券做多元化配置。

摩根資產管理亞太區首席市場策略師許長泰表示,如果按照川普在競選時的承諾,可以發現一旦美國開始依照川普的主張實施關稅,那麼美國進口消費品的平均關稅稅率,將拉高到將近18%,逼近1930年代的水準;這不但會引發國際經貿供應鏈的重組,同時也會大幅影響到美國民間的消費預期。

許長泰指出,由於川普在1月執政後就已率先針對部分國家與特定產業施加關稅,因此密西根大學消費者信心指數自年初以來就已出現明顯下滑;另一方面,消費者對未來1年的通膨預期更是激烈上揚(圖1),倘若再加上4月初川普宣布的對等關稅,市場或已經推測消費者對通膨預期未來會有更明顯的變化,這也會讓聯準會陷入決策上的兩難。

許長泰說,儘管現在市場上普遍關注川普對聯準會的態度,但聯準會在做任何決策時,實際上主要會參考的還是經濟數據,所以對聯準會而言,美國當地的通膨與就業仍是它未來決策的重點。美國3月核心通膨年增為2.8%,食品通膨年增為3.0%,兩者皆位於30年平均值附近,所以市場一度認為聯準會有可能在今年內降息約4碼。但由於川普的對等關稅已經導致通膨預期升溫,因而市場預期聯準會有可能把降息的幅度,從原先的4碼收斂為2碼,然後2026年維持不變;可見對等關稅的不確定性,確實也給聯準會增添了決策難度。

摩根資產管理環球市場策略師林雅慧表示,在此情況下,當前的投資策略首重多元分散。根據歷史經驗顯示,在市場衝擊期間對股票與債券採60/40的配置比例,無論1年或3年,都有較大的機率可以獲得優於現金回報率的正報酬,而且投資時間愈長,投資潛力多相對較佳;可見在全球經濟環境高度不確定的當下,多元分散是當前首要的投資策略。

林雅慧說,以全球的企業獲利表現而言,美國的企業獲利成長率確實較3個月前的預期下滑,但歐洲與新興市場卻出現提升,此外,日本與亞太地區目前的企業獲利預期,也與3個月前的預期相當;可見多元分散配置確實有其投資優勢。

林雅慧指出,從亞洲區域來看,在對等關稅的衝擊下,投資人可考慮內需為主的經濟體(圖2)。包括印尼、中國、菲律賓、泰國與印度等,對本地市場的依賴度都在70%以上,而且印尼、菲律賓與中國股市的本益比目前仍在近15年的平均值的以下或附近,所以投資人可留意內需型的經濟體,以及中國AI的發展與北京方面的刺激政策扶植。在固定收益部分,建議搭配政府公債與品質優良的企業信用債,採相對中性的存續期間 參與相對穩定的現金流。(自立電子報2025/4/23)

- 記者:自立晚報

- 更多財經新聞 »