留意法人回補攻略

美股道瓊指數與台股加權指數同步於十一月八日出現短波段高點後,隨即同步陷入回檔整理,這回有別於十月份的跌勢,台股呈現相對抗跌,其中原因除了諸多族群修正的幅度已大,本益比夠低以外,值得投資人重視的因素是美元指數轉弱了,而且我們研判美元要再創高的機率變小了,意思就是除非發生特殊性的危機,否則美元升值循環可能進入高檔盤頭了。

原油價格猛烈修正後 將影響FED前瞻指引

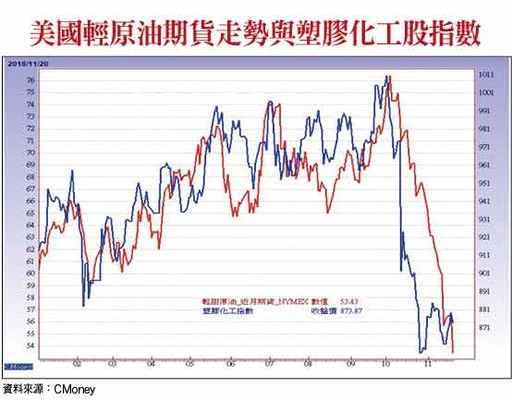

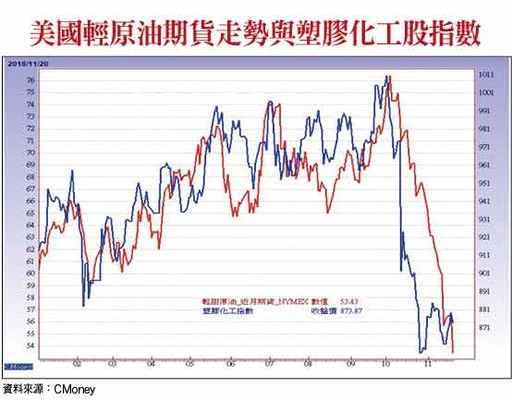

為什麼要重視這個議題,因為牽涉到全球資金的移動,美元何時見頂攸關市場資金何時大量回流新興市場,也有可能已經是現在進行式。這要從國際原油價格談起,原油價格十月四日起跌以來,初期並未引起市場諸多討論,只認為是循環淡季效應,直到IEA發布月報指出,美國、俄羅斯以及沙烏地阿拉伯等三大產油國產量不斷創新高,讓十月全球石油每天供應量升破一億桶大關(約一億七十萬桶),尤其美國每天產量達一一六○萬桶而取代俄國成全球最大產油國,市場才正視美國川普總統的意志力。紐約原油期貨日前創連續十二個交易日下跌的長黑歷史紀錄,不到六周的時間,國際原油價格已下跌二八%。

川普先前不斷喊話,期待美國FED放緩升息腳步,屢屢得不到正面回應,策略上轉為希望石油輸出國家組織(OPEC)增產原油,壓低油價,為延長景氣擴張時間而努力,目前終於完成第一階段低油價的目標。從下個月開始,油價的降低將拉低大部分原物料價格,接著透過PPI逐漸傳導至CPI,由於基期高的因素,明年消費者物價指數年增率拉升不易,將影響十二月十九日FED利率會議後的前瞻指引報告。

如前所述,FED的升息循環可望因油價下跌而縮短,主要是能源價格、運輸服務的快速增長是今年以來消費者物價指數CPI拉升的主要因素之一,而CPI也是各國央行制定貨幣政策的重要觀察數據。

升息次數可望減少 降低股市機會成本

FED九月宣布升息後的前瞻指引報告顯示,二○一九年還將升息三次;本波油價重挫可望大幅拉低明年的CPI增長率,這相對可放大聯準會的貨幣政策之彈性空間,目前可大膽的預測十二月十九日FED的會後前瞻指引報告裡,明年的升息次數可望降低。聯邦基準利率目標區的降低將壓抑債券市場的殖利率,當然,不會等到明年才反映到債券市場,觀察近期的十年期公債殖利率已領先下滑至三.○六五,日K線已領先呈現M頭型態。

殖利率的降低不但有助於降低企業籌資成本,也降低投資股市的機會成本。由於今年二月及十月的美股大跌,皆起因於市場殖利率快速揚升,這般的意外在未來發生的機率可望降低。

再觀察美國財政部的發債規模,利率降低也能舒緩美國的發債壓力,更符合美國的利益。截至九月底,美國二○一八財會年度(二○一七年十月~二○一八年九月)的財政赤字為七七九○億美元,年增率達十七%,持續的發債更將令明年美國赤字達到一兆美元左右水準。

目前美國政府的總債務存量為二一.七兆美元,而單是二○一八年支付的利息費用就達五二三○億美元之天文數字,公債殖利率越低越符合美國利益。

美元指數走弱 可望引導資金回流新興市場

近期美國公債殖利率明顯走低,也傳導至外匯市場,美元指數由高點九七.六九回落至九六.○四五。由日前FED主席鮑爾的發言顯示,對美國經濟與加息路徑展望,似乎發生了微妙的變化。

鮑爾說明美國經濟將面臨三大阻力:美國房市增速放緩,以減稅和增加財政支出為主要形式的財政刺激可能從明年起逐步消退,以及加息對經濟的滯後影響,並強調美聯儲的目標是保持經濟增長,同時保證通脹受控和確保金融穩定。

上述的言論讓市場認為明年的加息幅度與節奏可能出現較具彈性的改變,同時也使美元指數明顯回落。

美元的轉弱,首先受惠的是全球新興市場資金流出的壓力獲得舒緩;再者,由於今年以來新興市場股市修正幅度不小,市場估值處於相對低位,容易吸引資金回流,新興市場股市出現波段反彈行情的機率將上升。

尤其是亞洲能源進口國(如中國大陸、韓國、台灣),不但股市受惠於資金回流,由於國際原油價格重挫,等同受惠於另類的減稅措施,將逐步的由上游原物料滲透至各行各業,製造業生產成本可望降低。舉例而言,中國大陸每日原油進口量已突破九百萬桶,本波國際油價下跌約每桶二十美元,形同的減稅效應不可小覷。

台灣外銷訂單創新高 為景氣延續之防護網

對台股而言,前述的幾個重點顯示外部條件有轉好的現象。至於內部條件,目前尚能維持擴張的軌道,根據新公布的十月台灣外銷訂單金額達四八九.九億美元,年增五.一%,創下單月新高紀錄。

分項方面,資通訊產品年增率三%,訂單金額達一六三.五億美元,創下歷年單月新高。電子零組件訂單金額達一二七.四億美元,年增率六.四%。不過,經濟部統計處預估十一月份外銷訂單約在四八○~四九○億美元,年增率可能滑落至負一.四~○.六%之間。

顯然,中美貿易戰的干擾效應還在後面,不能掉以輕心。大陸出口至美國的逾二千億美元商品關稅明年將調高至二五%,將加重企業成本負擔與獲利成長壓力,未來需留意企業獲利下修潮的出現。

更有甚者,如第二波對二六七○億美元產品課徵高關稅,由於第一波貿易戰不涉及資通訊產品,還沒有影響到全球資訊產業鏈,第二波就包含資通訊產品,全球資訊產業都無法倖免,全世界供應鏈都將受到影響尤其是台灣。所以,台股反彈行情可以期待,但要站穩萬點之上,還需要美股的幫襯,很難獨自攻堅。

假設如前所述,由於美元轉弱促使資金回流新興市場,外資布局的策略一定是買進具代表性的個股,例如台積電等權值股。台積電公司方面認為庫存不會是二○一九年第一季的關鍵問題,庫存修正的影響將比今年第一季少,另外公司表示二○一九上半年的七奈米需求會非常強勁,有兩大客戶的七奈米產品將開始量產,將有助於拉升台積電的營收。

整體而言,法人預估台積電將可望拿下逾一百個N7和N7+設計定案,包括行動電話、高速運算電腦(HPC)和其他應用領域,將展現相當程度的競爭力,值得期待。另外,投資人也可觀察財報,如果營益率出現明顯改善的公司,在未來資金集中化之下,也相對容易勝出。

【詳細內容請參閱最新一期《理財周刊》第952期www.moneyweekly.com.tw。尊重智慧財產權 如需轉載請註明出處來源。】

※理財周刊952期更多精采文章:

◎封面故事>留意法人回補攻略

◎發行人語>美股救援投手

◎房地產會客室>都更修法「撤銷同意書」議題之探討

◎房市觀察>產業結合科技 帶起商用不動產新生機

◎期股捷報>油價崩盤利好全球反彈

◎現代地政教室>吸出專業房東 活化閒置房屋

◎財金觀察>拿「未雨綢繆」去對牛彈琴

◎理財我最大>「藝收納」居家整理顧問何安蒔:整理是藝術,也是心靈治療

◎理善大家來>棋如人生 落棋不悔的資深專業社會工作者

◎胡偉良的房地產世界>房地產致富的十大秘笈

原油價格猛烈修正後 將影響FED前瞻指引

為什麼要重視這個議題,因為牽涉到全球資金的移動,美元何時見頂攸關市場資金何時大量回流新興市場,也有可能已經是現在進行式。這要從國際原油價格談起,原油價格十月四日起跌以來,初期並未引起市場諸多討論,只認為是循環淡季效應,直到IEA發布月報指出,美國、俄羅斯以及沙烏地阿拉伯等三大產油國產量不斷創新高,讓十月全球石油每天供應量升破一億桶大關(約一億七十萬桶),尤其美國每天產量達一一六○萬桶而取代俄國成全球最大產油國,市場才正視美國川普總統的意志力。紐約原油期貨日前創連續十二個交易日下跌的長黑歷史紀錄,不到六周的時間,國際原油價格已下跌二八%。

川普先前不斷喊話,期待美國FED放緩升息腳步,屢屢得不到正面回應,策略上轉為希望石油輸出國家組織(OPEC)增產原油,壓低油價,為延長景氣擴張時間而努力,目前終於完成第一階段低油價的目標。從下個月開始,油價的降低將拉低大部分原物料價格,接著透過PPI逐漸傳導至CPI,由於基期高的因素,明年消費者物價指數年增率拉升不易,將影響十二月十九日FED利率會議後的前瞻指引報告。

如前所述,FED的升息循環可望因油價下跌而縮短,主要是能源價格、運輸服務的快速增長是今年以來消費者物價指數CPI拉升的主要因素之一,而CPI也是各國央行制定貨幣政策的重要觀察數據。

升息次數可望減少 降低股市機會成本

FED九月宣布升息後的前瞻指引報告顯示,二○一九年還將升息三次;本波油價重挫可望大幅拉低明年的CPI增長率,這相對可放大聯準會的貨幣政策之彈性空間,目前可大膽的預測十二月十九日FED的會後前瞻指引報告裡,明年的升息次數可望降低。聯邦基準利率目標區的降低將壓抑債券市場的殖利率,當然,不會等到明年才反映到債券市場,觀察近期的十年期公債殖利率已領先下滑至三.○六五,日K線已領先呈現M頭型態。

殖利率的降低不但有助於降低企業籌資成本,也降低投資股市的機會成本。由於今年二月及十月的美股大跌,皆起因於市場殖利率快速揚升,這般的意外在未來發生的機率可望降低。

再觀察美國財政部的發債規模,利率降低也能舒緩美國的發債壓力,更符合美國的利益。截至九月底,美國二○一八財會年度(二○一七年十月~二○一八年九月)的財政赤字為七七九○億美元,年增率達十七%,持續的發債更將令明年美國赤字達到一兆美元左右水準。

目前美國政府的總債務存量為二一.七兆美元,而單是二○一八年支付的利息費用就達五二三○億美元之天文數字,公債殖利率越低越符合美國利益。

美元指數走弱 可望引導資金回流新興市場

近期美國公債殖利率明顯走低,也傳導至外匯市場,美元指數由高點九七.六九回落至九六.○四五。由日前FED主席鮑爾的發言顯示,對美國經濟與加息路徑展望,似乎發生了微妙的變化。

鮑爾說明美國經濟將面臨三大阻力:美國房市增速放緩,以減稅和增加財政支出為主要形式的財政刺激可能從明年起逐步消退,以及加息對經濟的滯後影響,並強調美聯儲的目標是保持經濟增長,同時保證通脹受控和確保金融穩定。

上述的言論讓市場認為明年的加息幅度與節奏可能出現較具彈性的改變,同時也使美元指數明顯回落。

美元的轉弱,首先受惠的是全球新興市場資金流出的壓力獲得舒緩;再者,由於今年以來新興市場股市修正幅度不小,市場估值處於相對低位,容易吸引資金回流,新興市場股市出現波段反彈行情的機率將上升。

尤其是亞洲能源進口國(如中國大陸、韓國、台灣),不但股市受惠於資金回流,由於國際原油價格重挫,等同受惠於另類的減稅措施,將逐步的由上游原物料滲透至各行各業,製造業生產成本可望降低。舉例而言,中國大陸每日原油進口量已突破九百萬桶,本波國際油價下跌約每桶二十美元,形同的減稅效應不可小覷。

台灣外銷訂單創新高 為景氣延續之防護網

對台股而言,前述的幾個重點顯示外部條件有轉好的現象。至於內部條件,目前尚能維持擴張的軌道,根據新公布的十月台灣外銷訂單金額達四八九.九億美元,年增五.一%,創下單月新高紀錄。

分項方面,資通訊產品年增率三%,訂單金額達一六三.五億美元,創下歷年單月新高。電子零組件訂單金額達一二七.四億美元,年增率六.四%。不過,經濟部統計處預估十一月份外銷訂單約在四八○~四九○億美元,年增率可能滑落至負一.四~○.六%之間。

顯然,中美貿易戰的干擾效應還在後面,不能掉以輕心。大陸出口至美國的逾二千億美元商品關稅明年將調高至二五%,將加重企業成本負擔與獲利成長壓力,未來需留意企業獲利下修潮的出現。

更有甚者,如第二波對二六七○億美元產品課徵高關稅,由於第一波貿易戰不涉及資通訊產品,還沒有影響到全球資訊產業鏈,第二波就包含資通訊產品,全球資訊產業都無法倖免,全世界供應鏈都將受到影響尤其是台灣。所以,台股反彈行情可以期待,但要站穩萬點之上,還需要美股的幫襯,很難獨自攻堅。

假設如前所述,由於美元轉弱促使資金回流新興市場,外資布局的策略一定是買進具代表性的個股,例如台積電等權值股。台積電公司方面認為庫存不會是二○一九年第一季的關鍵問題,庫存修正的影響將比今年第一季少,另外公司表示二○一九上半年的七奈米需求會非常強勁,有兩大客戶的七奈米產品將開始量產,將有助於拉升台積電的營收。

整體而言,法人預估台積電將可望拿下逾一百個N7和N7+設計定案,包括行動電話、高速運算電腦(HPC)和其他應用領域,將展現相當程度的競爭力,值得期待。另外,投資人也可觀察財報,如果營益率出現明顯改善的公司,在未來資金集中化之下,也相對容易勝出。

【詳細內容請參閱最新一期《理財周刊》第952期www.moneyweekly.com.tw。尊重智慧財產權 如需轉載請註明出處來源。】

※理財周刊952期更多精采文章:

◎封面故事>留意法人回補攻略

◎發行人語>美股救援投手

◎房地產會客室>都更修法「撤銷同意書」議題之探討

◎房市觀察>產業結合科技 帶起商用不動產新生機

◎期股捷報>油價崩盤利好全球反彈

◎現代地政教室>吸出專業房東 活化閒置房屋

◎財金觀察>拿「未雨綢繆」去對牛彈琴

◎理財我最大>「藝收納」居家整理顧問何安蒔:整理是藝術,也是心靈治療

◎理善大家來>棋如人生 落棋不悔的資深專業社會工作者

◎胡偉良的房地產世界>房地產致富的十大秘笈