錯誤是投資人的朋友

筆者所研習的二胡班最近舉辦成果發表會。儘管勤於練習,加上老師非常有耐心地鼓勵與教導,我們仍舊頻頻出錯。有的同學因此氣餒,覺得自己實力不夠,而放棄參加演出。對此,我的感觸頗多。也許音樂演奏是一種講求精確的技藝,不容絲毫錯誤,但作為一個股票投資人,錯誤對我來說,不僅稀鬆平常,還是通往成功的不二法門。

投資的成功率不高

我們常常聽到「股神」、「投資大神」、「金牌分析師」等詞句,從這些用語可知,一般人,特別是媒體,總認為成功的投資就是正確分析、預測、操作,而成功的投資人,就有如神人一般。

其實,這是很大的誤解。試想,如果真的可以靠分析預測,精準操作而成功致富,那麼今天ETF如日中天,被動投資大行其道,豈非一大矛盾?

到底,一個成功投資人,其投資決策的正確率是多少呢?

帕布雷(Mohnish Pabrai)是一名價值投資人,下非常大的工夫研究巴菲特(Warren Buffett),並與巴菲特、蒙格(Charlie Munger)成為好友。帕布雷在多次的演講與Q&A中提到,巴菲特許多投資都不成功,例如零售業幾乎全數失敗,投資航空業的成績也乏善可陳。只有在金融業從未賠過錢。

巴菲特真正成功投資的比率頂多只有4%。因為2023年「波克夏致股東信」中提到,他說經營的控股公司波克夏‧海瑟威(Berkshire Hathaway)58年來,只有12個決策真正帶來效益。帕布雷估計這58年當中,巴菲特至少做了400項投資,因此,正確率不到4%。

關鍵在複利的不對稱性

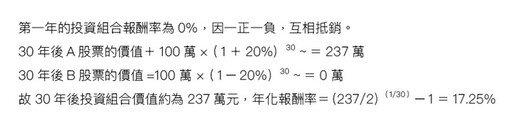

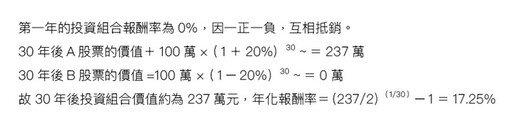

這麼低的成功率,如何成為全世界最成功的投資人?如何創造長期亮麗的成績?這其實是巴菲特和蒙格投資法的最大祕訣:長期複利的不對稱性。我們用一個簡化的例子來說明。假設有A、B兩檔股票,A每年報酬率+20%,B為-20%。各投資1萬元,合計2萬元。請問第一年的投資報酬率為何?又30年後,投資組合價值為何?換算年複合報酬率若干?

在這個簡化的案例中,投資的正確率為50%,但30年後,投資組合的年化報酬率達17.25%,與成功投資A股票的+20%相接近,而遠離失敗投資B股票的-20%。這就是長期複利的不對稱性。也是為什麼巴菲特說,好股票永遠不賣。

波克夏長達58年的複利過程,雖然成功率只有4%,投資組合年化報酬率高達20%,主要來自複利的不對稱性。經過50多年的複利,整體投資組合的年化報酬率會接近成功投資項目的年化報酬率。

這實在太神奇了!

尋找長期成長股

所以,在「長期投資」之下,成功標準不必設得太高、太難。我們不是巴菲特,不用年複利20%,只要12~15%就相當可觀了。而能夠在長達10年、20年甚至30年間呈現12~15%成長的企業並不少見,通常是一些具有區域壟斷能力的企業,也就是所謂的隱形冠軍。哥倫比亞大學商學院教授格林沃德(Bruce Greenwald)認為,這種企業多半低調、隱晦而不為人知。筆者在「談選股」一文中已有討論,有興趣的讀者請參閱,恕不再贅述。

或許有人會問,為什麼不找當紅炸子雞的AI龍頭股或半導體領先股?或是美股的龍頭Mega 7?這個問題是這樣的,尋找具有壟斷能力又具有高成長性的公司是一回事,尋找適合投資的優質壟斷企業又是另一回事。我們很容易就可以找到兼具壟斷力和成長力的優質公司,例如蘋果、亞馬遜、輝達、台積電等。這些公司毫無疑問是大家競相投資的標的,因此股價也相對較高。如果我們沒有能力評估股價水準是否值得投資,這時,就有三種方案可以考慮。

首先,仍然可以買進,但要適度分散。因為長期投資之下,這些優質強勢股只要其中有一檔能夠維持長期報酬率,即使其他股票都失敗了,我們也可以得到不錯的成果。別忘了本文的宗旨:在長期投資之下,你不必害怕錯誤。只要有一檔成功就夠了。其實,不用那麼麻煩,我們直接買S&P500或台灣50的ETF長期持有就好了,簡單容易且不傷腦筋。

第二種方法就是趁股市暴跌時買進。不過優質企業有時候不太會因為總體經濟因素或是其他緊縮措施而暴跌。這種機會可遇不可求。

等待優質企業犯錯

第三種方法是許多價值投資人,如巴菲特、帕布雷、斯利浦(Nick Sleep)等所慣用的手法:等企業犯錯、股價重挫時買進。巴菲特在可口可樂錯誤地推出「新口味可口可樂」而股價暴跌時買進,而美國運通投資案,更是經典。帕布雷在亞馬遜跌至每股10元時進場。斯利浦更在致投資人信中明白論述,優質企業也會犯錯,一般投資人以為企業犯錯就失去投資價值,其實,企業也會從錯誤中學習、改進。對價值投資人來說,這才是買進優質企業的最佳時機。而在優質企業犯錯當下,股價應聲重挫,市場普遍失去信心,這時買進的確需要一些勇氣。但這種機會稍縱即逝,等企業改過向善,雨過天青,股價也就復原了。

其實在企業犯錯時買進,只要投資組合適度分散,不孤注一擲,即使某一檔股票不斷下挫,也不用害怕。因為投資組合的長期複利具有不對稱性,多試幾次,只要成功一次就夠了。

錯誤,是投資人的朋友。

【本文摘自《看》雜誌第263期,更多內容請見http://www.watchinese.com】

(請尊重智慧財產權,如需轉載請註明來源:《看》雜誌 第263期)謝謝!

投資的成功率不高

我們常常聽到「股神」、「投資大神」、「金牌分析師」等詞句,從這些用語可知,一般人,特別是媒體,總認為成功的投資就是正確分析、預測、操作,而成功的投資人,就有如神人一般。

其實,這是很大的誤解。試想,如果真的可以靠分析預測,精準操作而成功致富,那麼今天ETF如日中天,被動投資大行其道,豈非一大矛盾?

到底,一個成功投資人,其投資決策的正確率是多少呢?

帕布雷(Mohnish Pabrai)是一名價值投資人,下非常大的工夫研究巴菲特(Warren Buffett),並與巴菲特、蒙格(Charlie Munger)成為好友。帕布雷在多次的演講與Q&A中提到,巴菲特許多投資都不成功,例如零售業幾乎全數失敗,投資航空業的成績也乏善可陳。只有在金融業從未賠過錢。

巴菲特真正成功投資的比率頂多只有4%。因為2023年「波克夏致股東信」中提到,他說經營的控股公司波克夏‧海瑟威(Berkshire Hathaway)58年來,只有12個決策真正帶來效益。帕布雷估計這58年當中,巴菲特至少做了400項投資,因此,正確率不到4%。

關鍵在複利的不對稱性

這麼低的成功率,如何成為全世界最成功的投資人?如何創造長期亮麗的成績?這其實是巴菲特和蒙格投資法的最大祕訣:長期複利的不對稱性。我們用一個簡化的例子來說明。假設有A、B兩檔股票,A每年報酬率+20%,B為-20%。各投資1萬元,合計2萬元。請問第一年的投資報酬率為何?又30年後,投資組合價值為何?換算年複合報酬率若干?

在這個簡化的案例中,投資的正確率為50%,但30年後,投資組合的年化報酬率達17.25%,與成功投資A股票的+20%相接近,而遠離失敗投資B股票的-20%。這就是長期複利的不對稱性。也是為什麼巴菲特說,好股票永遠不賣。

波克夏長達58年的複利過程,雖然成功率只有4%,投資組合年化報酬率高達20%,主要來自複利的不對稱性。經過50多年的複利,整體投資組合的年化報酬率會接近成功投資項目的年化報酬率。

這實在太神奇了!

尋找長期成長股

所以,在「長期投資」之下,成功標準不必設得太高、太難。我們不是巴菲特,不用年複利20%,只要12~15%就相當可觀了。而能夠在長達10年、20年甚至30年間呈現12~15%成長的企業並不少見,通常是一些具有區域壟斷能力的企業,也就是所謂的隱形冠軍。哥倫比亞大學商學院教授格林沃德(Bruce Greenwald)認為,這種企業多半低調、隱晦而不為人知。筆者在「談選股」一文中已有討論,有興趣的讀者請參閱,恕不再贅述。

或許有人會問,為什麼不找當紅炸子雞的AI龍頭股或半導體領先股?或是美股的龍頭Mega 7?這個問題是這樣的,尋找具有壟斷能力又具有高成長性的公司是一回事,尋找適合投資的優質壟斷企業又是另一回事。我們很容易就可以找到兼具壟斷力和成長力的優質公司,例如蘋果、亞馬遜、輝達、台積電等。這些公司毫無疑問是大家競相投資的標的,因此股價也相對較高。如果我們沒有能力評估股價水準是否值得投資,這時,就有三種方案可以考慮。

首先,仍然可以買進,但要適度分散。因為長期投資之下,這些優質強勢股只要其中有一檔能夠維持長期報酬率,即使其他股票都失敗了,我們也可以得到不錯的成果。別忘了本文的宗旨:在長期投資之下,你不必害怕錯誤。只要有一檔成功就夠了。其實,不用那麼麻煩,我們直接買S&P500或台灣50的ETF長期持有就好了,簡單容易且不傷腦筋。

第二種方法就是趁股市暴跌時買進。不過優質企業有時候不太會因為總體經濟因素或是其他緊縮措施而暴跌。這種機會可遇不可求。

等待優質企業犯錯

第三種方法是許多價值投資人,如巴菲特、帕布雷、斯利浦(Nick Sleep)等所慣用的手法:等企業犯錯、股價重挫時買進。巴菲特在可口可樂錯誤地推出「新口味可口可樂」而股價暴跌時買進,而美國運通投資案,更是經典。帕布雷在亞馬遜跌至每股10元時進場。斯利浦更在致投資人信中明白論述,優質企業也會犯錯,一般投資人以為企業犯錯就失去投資價值,其實,企業也會從錯誤中學習、改進。對價值投資人來說,這才是買進優質企業的最佳時機。而在優質企業犯錯當下,股價應聲重挫,市場普遍失去信心,這時買進的確需要一些勇氣。但這種機會稍縱即逝,等企業改過向善,雨過天青,股價也就復原了。

其實在企業犯錯時買進,只要投資組合適度分散,不孤注一擲,即使某一檔股票不斷下挫,也不用害怕。因為投資組合的長期複利具有不對稱性,多試幾次,只要成功一次就夠了。

錯誤,是投資人的朋友。

【本文摘自《看》雜誌第263期,更多內容請見http://www.watchinese.com】

(請尊重智慧財產權,如需轉載請註明來源:《看》雜誌 第263期)謝謝!