發債計畫恐引債券拋售潮!00679B、00687B、00795B投資長期美債ETF要注意

根據投信投顧公會統計,2023年債券ETF淨流入7,470億元,大勝股票ETF淨流入的3,175億元,其中三檔長天期美債受益人更是榜上有名,元大美債20受益人數居冠來到25.3萬人,近一周增加5,000人,國泰20年債ETF近一周同樣增加6,600人來到14.29萬人,中信美債20年也位居受益人榜第十名,人數突破3萬人,顯示台股投資人瘋搶債券的買氣,但2024年投資債券真的可以高枕無憂嗎?

週三下午在華盛頓將舉行的為期兩天的FOMC政策會議,投資者對聯準會在 3 月降息的預期已經來到近期新低,這使得聯準會主席鮑威爾的發布會變得至關重要,尤其在PCE持續出人意料地下行,而消費者支出仍然出乎意料地強勁時,似乎都在預告著市場最想看到的「金髮女孩」正在慢慢實現,軟著陸與降息即將帶給股市、債市雙漲的美好前景,但事情真的會這麼順利嗎?其實投資人千萬不要忽略了政策與總體經濟是動態變化的。

本周美國財政部就要公布今年的發債計畫,前陣子Bloomberg就有提到今年發債的數量會是歷年來最高,根據最新數據顯示4月將會有700億美元的5年期美債將要發行(年增63%),這些債券是否會對價格造成壓力,甚至說,若發生發行債券多為長天期債券時,市場可能就要迎來一波壓力了,2/1這天將是美國財政部揭曉具體拍賣規模和債務期限,且無獨有偶這天又與美聯儲 FOMC 會議將在同一天進行,預料波動將會放大。

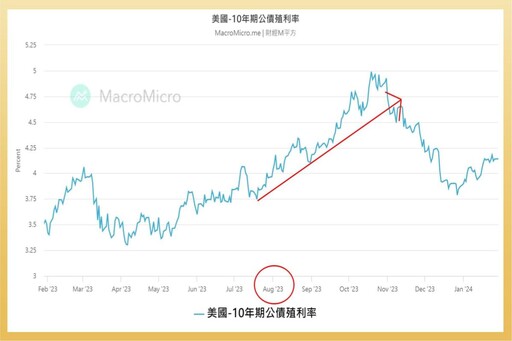

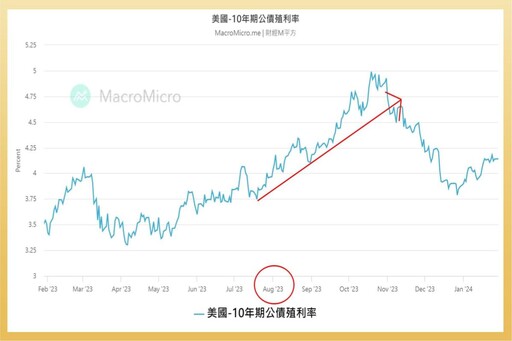

資料來源:財經M平方

2023 年 8 月,除信評機構惠譽降評美債外,美國財政部季度 QRA 宣布要發行構多的長天期美債來應對財政赤字,這讓市場突然迎來一波長天期債券拋售潮,導致如上圖 10 年期美債殖利率從 4% 飆升至 5%,美股與債券價格雙雙下跌。

而在同年 11 月美國財政部為了遏制美債遭到拋售和利息支出上升(財政部也不樂見高利率帶給政府的利息支出),美國財政部宣布將從長期債券轉向短期美債來解決財政問題,這才使美債價格不再破底,10年期美債殖利率大跌,美股大漲。

綜合上述,債券的價格與殖利率不只受到降息與否影響,短期內也會受到供需法則影響,更直白說就是美國的融資需求是一個能夠影響債券、股票、外匯市場趨勢的事。如今進入 2024 年,就算是將要迎來降息的趨勢,美財政部的發債舉措還是會對市場產生壓力和動盪,一切都要指望葉倫是否有意積極介入,增加國庫卷佔比、減少附息債券發行比例外,或是做出一些口頭的表示,以此穩定債券市場的情緒。

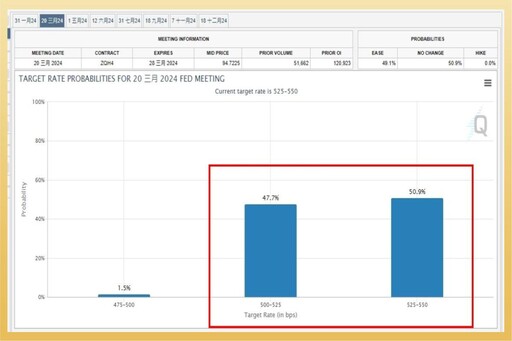

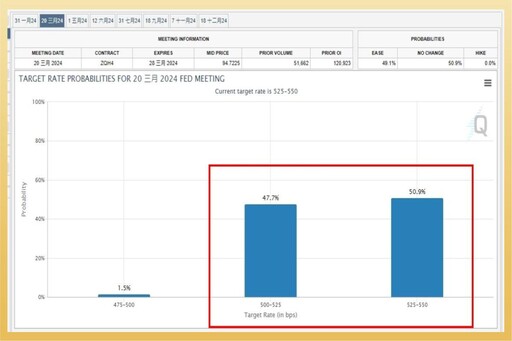

資料來源:CME Group

投資人可以先抓住一個大方向,就是「債券殖利率與債券價格呈反比」,如今市場已經意識到三月降息的機率誰也拿不定主意,根據上圖停止升息與降息的比率都落在50%左右,顯然人人有機會各個沒把握,距離首次降息的時間看來得再緩緩,於未來高利率的「維持」時間應當還有一段路要走,起碼不會是一兩個月內的事情。

資料來源:tradingview

為此,要想看到美國公債殖利率雪崩式下降,長天期國債價格爆漲,「降息」與「發債」兩者都是投資人該關注的重點,若真如市場猜測的最糟狀況,新債結構多數為長天期債券的話,下述相關20年國債ETF價格將會承受壓力,就如上圖2023年8月一樣,價格下行,建議投資人可以先停看聽,等重要事件都落幕了再操作,真想進場也可以根據技術面分批操作,避免短時間內波動放大影響節奏。

在美國貨幣政策尚未明確轉向降息之前,市場將會經歷很長一段的停止加息時間,這段時間內若沒有重大的國際事件擾動,則美國長債價格將會在低檔區間震盪,不容易有更大的跌幅出現,但若以台灣債券ETF的總費用來看,其實相對國際債券ETF費用來的高,投資人若真有意願投資債券,不彷將目光鎖定在國際債券ETF上,以下提供三檔值得觀察的美國長債ETF供投資人參考研究。

1.TLT :

主要追蹤長期(20年以上)美國國債指數,因此具有較高的利率敏感度。適合投資者在預期利率下降時,或尋求長期收益和對利率敏感度的投資者。

2.IEF :

主要投資於7至10年期美國國債,相對於長期債券,其利率敏感度較低。適合投資者在希望保持公債資產的安全性,同時減少對利率波動的敏感性。

3.VGLT :

相對於上述兩檔債卷,VGLT在總費用上更低廉,同時平均持有國治債在10年以上,算中長期國債混合型,能夠反映債券市場整體的表現,波動度適中。

原文出處:債券高枕無憂嗎?00679B、00687B、00795B長債注意:發債計畫恐引債券拋售潮!

延伸閱讀:

比特幣ETF怎麼買?與直接購買比特幣有何差別?最新!11檔比特幣ETF整理

債券價格怎麼算?為什麼利率上升、債券價格會跌?

台灣有望開放主動型ETF!和被動型ETF、基金差異?5檔美股主動型ETF

FOMC會議與財政部發債計畫本周雙重登場

週三下午在華盛頓將舉行的為期兩天的FOMC政策會議,投資者對聯準會在 3 月降息的預期已經來到近期新低,這使得聯準會主席鮑威爾的發布會變得至關重要,尤其在PCE持續出人意料地下行,而消費者支出仍然出乎意料地強勁時,似乎都在預告著市場最想看到的「金髮女孩」正在慢慢實現,軟著陸與降息即將帶給股市、債市雙漲的美好前景,但事情真的會這麼順利嗎?其實投資人千萬不要忽略了政策與總體經濟是動態變化的。

本周美國財政部就要公布今年的發債計畫,前陣子Bloomberg就有提到今年發債的數量會是歷年來最高,根據最新數據顯示4月將會有700億美元的5年期美債將要發行(年增63%),這些債券是否會對價格造成壓力,甚至說,若發生發行債券多為長天期債券時,市場可能就要迎來一波壓力了,2/1這天將是美國財政部揭曉具體拍賣規模和債務期限,且無獨有偶這天又與美聯儲 FOMC 會議將在同一天進行,預料波動將會放大。

更多長期美債可能引發更大的債券拋售潮

資料來源:財經M平方

2023 年 8 月,除信評機構惠譽降評美債外,美國財政部季度 QRA 宣布要發行構多的長天期美債來應對財政赤字,這讓市場突然迎來一波長天期債券拋售潮,導致如上圖 10 年期美債殖利率從 4% 飆升至 5%,美股與債券價格雙雙下跌。

而在同年 11 月美國財政部為了遏制美債遭到拋售和利息支出上升(財政部也不樂見高利率帶給政府的利息支出),美國財政部宣布將從長期債券轉向短期美債來解決財政問題,這才使美債價格不再破底,10年期美債殖利率大跌,美股大漲。

綜合上述,債券的價格與殖利率不只受到降息與否影響,短期內也會受到供需法則影響,更直白說就是美國的融資需求是一個能夠影響債券、股票、外匯市場趨勢的事。如今進入 2024 年,就算是將要迎來降息的趨勢,美財政部的發債舉措還是會對市場產生壓力和動盪,一切都要指望葉倫是否有意積極介入,增加國庫卷佔比、減少附息債券發行比例外,或是做出一些口頭的表示,以此穩定債券市場的情緒。

三檔長天期台股美債ETF

資料來源:CME Group

投資人可以先抓住一個大方向,就是「債券殖利率與債券價格呈反比」,如今市場已經意識到三月降息的機率誰也拿不定主意,根據上圖停止升息與降息的比率都落在50%左右,顯然人人有機會各個沒把握,距離首次降息的時間看來得再緩緩,於未來高利率的「維持」時間應當還有一段路要走,起碼不會是一兩個月內的事情。

資料來源:tradingview

為此,要想看到美國公債殖利率雪崩式下降,長天期國債價格爆漲,「降息」與「發債」兩者都是投資人該關注的重點,若真如市場猜測的最糟狀況,新債結構多數為長天期債券的話,下述相關20年國債ETF價格將會承受壓力,就如上圖2023年8月一樣,價格下行,建議投資人可以先停看聽,等重要事件都落幕了再操作,真想進場也可以根據技術面分批操作,避免短時間內波動放大影響節奏。

三檔中長天期美公債ETF:TLT、IEF、VGLT

在美國貨幣政策尚未明確轉向降息之前,市場將會經歷很長一段的停止加息時間,這段時間內若沒有重大的國際事件擾動,則美國長債價格將會在低檔區間震盪,不容易有更大的跌幅出現,但若以台灣債券ETF的總費用來看,其實相對國際債券ETF費用來的高,投資人若真有意願投資債券,不彷將目光鎖定在國際債券ETF上,以下提供三檔值得觀察的美國長債ETF供投資人參考研究。

1.TLT :

主要追蹤長期(20年以上)美國國債指數,因此具有較高的利率敏感度。適合投資者在預期利率下降時,或尋求長期收益和對利率敏感度的投資者。

2.IEF :

主要投資於7至10年期美國國債,相對於長期債券,其利率敏感度較低。適合投資者在希望保持公債資產的安全性,同時減少對利率波動的敏感性。

3.VGLT :

相對於上述兩檔債卷,VGLT在總費用上更低廉,同時平均持有國治債在10年以上,算中長期國債混合型,能夠反映債券市場整體的表現,波動度適中。

原文出處:債券高枕無憂嗎?00679B、00687B、00795B長債注意:發債計畫恐引債券拋售潮!

延伸閱讀:

比特幣ETF怎麼買?與直接購買比特幣有何差別?最新!11檔比特幣ETF整理

債券價格怎麼算?為什麼利率上升、債券價格會跌?

台灣有望開放主動型ETF!和被動型ETF、基金差異?5檔美股主動型ETF

- 記者:股股小幫手

- 更多財經新聞 »