台股大漲4百多點再創新高21970!法人持續叫好AI 建議這樣佈局

台積電要買進自家股票,帶動今天股價再創歷史新高899元,也推升台股盤中衝上21970點,改寫歷史新高,收盤仍大漲417點,以21902點做收,同樣是歷史收盤新高。展望後市,法人圈持續看好AI題材,將激勵台股表現。

受到台積電大漲4.68%、IC設計股王聯發科大漲4.88%激勵,帶動27檔高含積量ETF及5檔半導體ETF表現,其中,單日上漲逾3%以上的台股原型ETF,以含積量占60.85%的富邦科技ETF(0052),上漲3.45%最猛,其次是含積量達52.79%的元大台灣50 ETF (0050),上漲3.41%居次;半導體ETF則以新光臺灣半導體30ETF(00904)上漲3.04%一馬當先。

新光00904經理人詹佳峯表示,最新Computex電腦展炒熱AI題材,半導體供應鏈也瘋狂,PC品牌大廠更滿血復活,下半年AI壓軸大戲,除AI伺服器持續火紅外,更看好AI PC及AI手機兩大邊緣AI終端裝置登上主秀,目前相關廠商預估,2024年的AIPC尚屬「試水溫」階段、2025年才有明顯的業績進展,搭配2025年Window10退場,預料未來AI PC將有更多的AI應用,讓消費者有感升級,直接帶動換機潮買氣大回籠,有助台灣半導體供應鏈從2024下半年起到2025年,直接掌握邊緣AI規格升級大行情。

另外,6/11將登場的WWDC蘋果開發者大會,市場預估蘋果將發表有關AI在相關設備的功能,包括加入雲端、資料中心元素,展示現有應用程式改進,預料將引燃iPhone 16出現新的換機周期,目前外資券商預估,iPhone16系列預期換機比例將由15%成長至20%,對蘋果供應鏈及半導體相關廠商帶來新成長動能。

詹佳峯強調,從下半年起,各家PC品牌將祭出AI PC整裝出場、AI 手機新品也有望同步齊發,加上輝達最新預告2025年將推出更高端的Blackwell Ultra晶片與2026年最新Rubin計畫,等於AI新晶片商機會一路延燒到2026年,預料AI伺服器、AI晶片、AI PC以及AI手機將帶動半導體供應鏈出現質的變化,有望為台灣半導體供應鏈下半年業績吃上大補丸,為整體半導體類股主升段行情大添柴火,半導體ETF股價將可望繼續衝高。

PGIM保德信科技島基金經理人黃新迪表示,台股短中長天期均線再度呈現多頭排列,且看好6月進入台股股東會旺季,預期公司將釋出正向第三季產業景氣及營運展望,搭配電子、金融、傳產良性輪動,有利於維持台股多頭氣勢;另外,科技產業還有輝達股票分割、蘋果WWDC等題材,將持續替科技股添多頭薪柴。

就科技產業而言,黃新迪認為,目前AI相關主題以AI PC最為市場期待,根據研調機構IDC指出,市場將有三大動能將推動全球PC市場成長,包括教育市場和Widows系統都進入更新週期,另外搭載高通最新晶片的AI PC有助提升整體銷售吸引力,而AI PC不僅有助推升平均售價,對於PC的產值與應用,也能帶來進一步的提升。

以PC大廠惠普上季營收為例,整體表現優於預期,PC銷售實現兩年來首次成長,為市場帶來期待已久的反彈信號,此外,AI PC可望占下半年總出貨量的10%,明後年將攀升至50%,對財報的貢獻將更加顯著。

不過,黃新迪提醒,短線股價已高,今日盤面除了權值股拉抬點數之外,下跌家數大於上漲家數,反映資金追捧意願略有降溫,本週可觀察歐洲央行將率先展開利率會議,以及週五的美國5月非農就業報告,下週還有美國、台灣、日本等央行會議將登場,主要央行對於貨幣政策的態度料將影響投資情緒,目前市場認為聯準會最快有望在9月展開第一次降息。

第一金小型精選基金經理人許維哲強調,台股經歷攻高沈澱期,資金行情助攻續漲,當股價大幅度拉回後都可以視為分批佈局機會點,美國尚未祭出降息政策,加上全球AI科技應用大催油門,中小型、傳產、金融股也有輪動,上演接棒行情機會,台股後市表現依然樂觀。

本周舉行2024 COMPUTEX台北國際電腦展,包括輝達、超微、英特爾等科技大咖皆來台,今年的展出主軸在AI,也使得AI投資話題始終搶佔媒體版面,許維哲指出,過去在智慧型手機崛起的年代,產業界說「一顆蘋果救台灣」,現在則是變成黃仁勳、AI救台灣,台灣是AI的起點,AI發展的四大關鍵包括:算力、數據、資金與人才,都看到台灣扮演關鍵角色,許維哲看好,台灣在Edge AI、機器人等AI發展領域是最主要受惠標的。

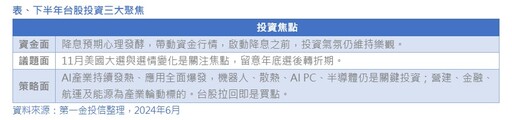

許維哲說明,下半年台股動向的三大焦點包括:資金面觀察降息啟動時間點,降息的預期心理讓金融市場存在資金動能,在啟動降息之前,投資氣氛仍維持樂觀態勢;議題面則看11月美國大選,選情變化,過往在美國大選前,執政黨為維持選情優勢,可望引導行情偏多走勢,年底則要留意選後轉折期;三是策略面,看好AI產業持續發熱,應用全面爆發,關鍵投資標的為機器人、散熱、AI PC,及半導體等,此外,傳產領域則看好受惠於股市上揚,營建買氣旺、金融股回溫,是科技股漲多沈澱期,資金轉向輪動受惠標的。

許維哲建議,指數出現較大修正時,都應該站在加碼立場,或採定期定額方式長期投資台股,料台股面臨高檔震盪之際,包括中小型AI利基股,傳產中的營建、航運、能源股,及金融股都可望上演輪動行情,除科技權值股先衝刺,中小型股、傳產金融股接棒續攻,台股後市揚升動能偏多看待。

法人表示,隨著AI科技題材持續發酵,包括AI伺服器推陳出新,帶動散熱、機殼等零組件規格升級,晶片設計與代工同樣持續為市場焦點,而台灣科技公司又正好在全球供應鏈中佔有關鍵地位,受惠程度高,後市表現可期,且當中又不乏願意大方派息與投資人分享獲利成果的科技企業,建議投資人也不妨透過像00946這類選股側重科技高息股的ETF來參與行情。

不只本土法人看好AI與股市,國外基金操盤手也同樣偏多,富蘭克林坦伯頓科技基金經理人強納森‧柯堤斯表示,各行各業的許多公司現正積極嘗試生成式AI,尋找部署該技術的方法以提高生產力或創造新的營收來源,這將在未來幾年演變成新的AI應用,並為IT需求帶來「雪球效應」,可望看到半導體、科技基礎設施、應用軟體、網路服務等領域持續成長的機會。

富蘭克林高科技基金經理人馬修‧摩伯格亦指出,AI是下一個大型技術平台,重要性可與網路、行動通訊、雲端相提並論,若2023年是硬體建置年,則2024年和2025年將是AI應用程式(App)和軟體年。

富蘭克林坦伯頓科技基金聚焦在AI、雲端運算等「數位轉型」主題,前十大持股中包含Nvidia、微軟、AMD等AI領域指標股,企圖抓穩生成式AI投資契機。

富蘭克林高科技基金則著眼於「創新」概念,團隊認為「創新」不會只出現在科技領域,還會出現在通訊服務、工業、金融科技、生技醫療、能源轉型等領域,故佈局近六成資金配置在科技股,並搭配其他領域的投資。

富蘭克林證券投顧表示,AI投資題材迷人,但相對的,屬於較新的科技領域,波動度也可能較大,導致投資人不易掌握進場點,隨長期下科技股可望持續受益於技術進步與發展,投資人不妨以「定期定額」且「長線佈局」方式來參與長期科技股投資契機。

根據統計,任意期間定期定額投資那斯達克綜合指數三年能取得不錯成果(見上圖),平均漲幅達20.2% ,正報酬機率均接近八成五,若投資人非常有耐心,持續投資科技股十年平均漲幅與正報酬機率均接近100%。

瑞士百達資產管理認為,股票表現將優於固定收益,維持加碼股票、債券中性配置。由於全球貨幣寬鬆週期即將開始,維持減碼現金配置,當然,對股市保持樂觀也需留意風險,今年第四季美國總統選舉可能引發相當大的波動。

瑞士百達資產管理 維持加碼股票,債券維持中性,並減碼現金的觀點,看好電力需求激增,以及具有吸引力的估值水準,調升公用事業產業至加碼,並持續看好資訊科技與通訊服務產業;固定收益和貨幣部分,看好美國及英國公債,並調升日本公債評級至中性。

永豐金證券今天舉辦第二季產業投資論壇(如上圖,永豐金證券提供),安排6場專題演講,並邀請15家上市櫃公司參與,共吸引近500位機構投資人與會,持續關注今年投資大趨勢-AI,包括生成式AI發展、AI資料中心趨勢與人工智慧。

永豐金證券表示,2024年被定義為人工智慧(AI)元年,美國股市與AI龍頭Nvidia創歷史新高,AI概念股與半導體族群持續成為投資市場主流。雖然投資人對於降息預期不斷向下修正,從去年底的6次減少至3次,但近八成企業獲利超出預期,經濟數據表現出韌性,強勁的美國經濟以及預防性降息的預期,反而推升美國股市上漲,加上科技巨頭率先增加資本支出,帶動生產力提高將有助於推升美國經濟成長率與企業獲利,對於全球股市將有正面幫助。

此外,AI相關需求仍獨領風騷,預期未來五年伺服器AI處理器將以50%的年複合成長率增加,加上Nvidia最強晶片GB200提前報到,相關供應鏈都可望受惠。中長線來看,半導體上下游與AI概念股、IP相關等仍是法人關注的重點產業,另外也可留意包括重電、航運、生技醫療器材、風電等業績成長與谷底復甦的產業。

永豐金證券表示,今年為美國總統大選年,在降息預期與總統選舉政策等利多加持下,若指數逢拉回時仍建議站在買方。

- 記者:品觀點

- 更多財經新聞 »