醫療類股長期年化報酬率11.71%!法人看好抗震 兼顧AI紅利

進入財報旺季,市場在等待指標大廠的財報與財測展望,法人建議,若擔心行情高檔震盪,布局醫療生化類股有利降低整體風險。據統計,S&P 500醫療及製藥指數在經濟進入成長減緩及衰退期間,表現均超越整體指數,且醫療產業同樣能搭上AI帶來的產業紅利。

保德信指出,美國目前股債市價格已反應總體經濟預期利多因素,包括美國經濟與AI持續成長強勁、美國貨幣政策精準且有效等,因此股市目前的風險來自未來經濟成長不如預期,或是失業率數據出現明顯上升。

PGIM保德信全球醫療生化基金經理人江宜虔指出,現在全球股市樂觀氣氛已開始出現居高思危氛圍,根據高盛的牛熊指標(GS Bull/Bear Indicator)顯示,在考量利率水準、股價評價、經濟指標等因子後,目前指標已來到71%的紅色警戒區域,根據歷史經驗,每當數值來到70%以上的紅區,之後市場震盪下跌的風險明顯上升。

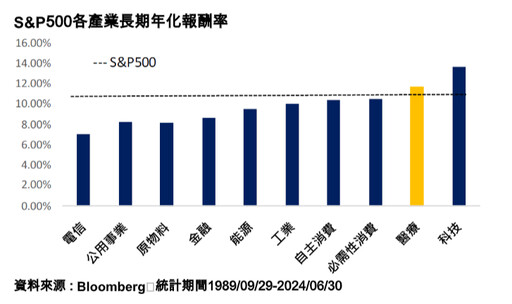

江宜虔說,醫療產業跟漲抗跌有目共睹,統計S&P 500自1989年以來各類股的年化報酬表現,醫療產業高達11.71%,僅次於科技業的13.7%,亦優於整體S&P 500指數的10.47%;相對地,醫療產業指數同期波動率約為14.5%,僅高於必需性消費及公用事業,且遠低於科技產業長期波動率21.7%,加上目前折價的優勢,讓醫療類股成為最新美林全球基金經理人調查中,淨加碼幅度最高的產業。

江宜虔分析,隨著醫療服務公司訂價能力恢復,醫療服務產業成本上升將逐漸轉嫁到售價上,有利提升獲利率,此外,生物科技及生命科學工具等產業近期獲利預估值已見向上修正趨勢,以及聯準會降息機率大增、資金面有利生物科技類股,看好醫療產業今年下半年將逐漸脫離疫情期間獲利高基期的負面效應,獲利年成長狀況將出現明顯好轉。

江宜虔認為,醫療次產業同時具備成長與防禦兩大特質,在成長型企業選股上,可聚焦具有糖尿病、肥胖症、阿茲海默症、免疫療法、癌症等藥品研發領導大型製藥公司,另外,創新動能最強的中小型生物科技公司也是值得加碼的標的;至於較為防禦的醫療器材以及醫療服務,同樣以大型企業為配置主軸。

- 記者:品觀點

- 更多財經新聞 »