市值型ETF報酬率比一比!台積電持股占比是關鍵 一表看懂

2024年可以說是市值型ETF的天下!因為台灣市值最大的個股——台積電(2330),從年初每股590元漲成千金股,截至10月25日,含息績效高達82.9%。但台積電漲這麼多,市值型ETF的「含積量」愈高,績效真的愈好嗎?

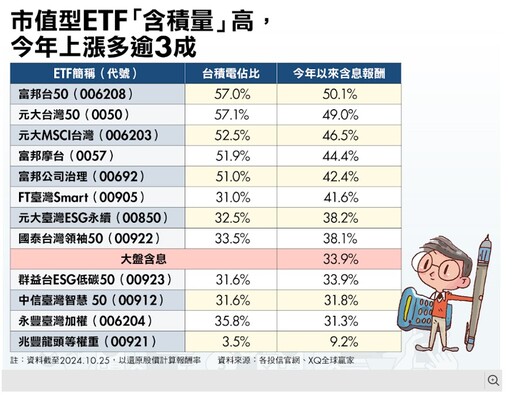

佑佑整理了12檔市值型ETF今年以來的含息績效,如下表:

這張表依績效排序,可以發現,台積電占比高低確實跟排名有很大的關係。但進一步細看,台積電占比的情況分為2大類型:

台積電占比5成左右》

富邦台50(006208)、元大台灣50(0050)、元大MSCI台灣(006203)、富邦摩台(0057)、富邦公司治理(00692)這5檔是沒有設定個股權重上限的ETF,所以台積電占比目前都超過5成,績效也都在前面。

其中,006208跟0050都是追蹤「臺灣50指數」;006203跟0057則都追蹤「MSCI台灣指數」,所以這兩組各自的績效都很相近。會有小幅度的落差,主要是內扣成本、或是追蹤誤差等所導致。

台積電占比3成左右》

而FT臺灣Smart(00905)、元大臺灣ESG永續(00850)、國泰台灣領袖50(00922)、群益台ESG低碳50(00923)、中信臺灣智慧50(00912)、永豐臺灣加權(006204),這6檔ETF的台積電權重都在3成多。

裡面除了006204,其餘5檔ETF都有針對個股的權重做限制,最高不得超過30%,不過因為股價上漲,所以台積電的權重有時候會超過3成,但當ETF進行成分股調整時,都會再度調整成符合指數的規則,也就是不超過30%。

這些台積電占比大約3成的ETF,多數都是比較後期掛牌、有特殊選股因子的標的,在這些選股因子的影響下,可以觀察到,台積電占比的高低、跟績效不一定正相關。譬如00905的台積電占比為31%,是這6檔ETF中最少的1檔,但它今年以來含息報酬41.6%,表現最好。

所以同樣都是歸類在市值型ETF,但特殊的選股因子會讓它們的績效走出差異,這個現象,相信以後會愈來愈明顯。

最後可以看到台積電占比僅3.5%的兆豐龍頭等權重(00921),今年含息績效為9.2%,大幅落後於大盤。不過,這其實並不是它表現不好,而是這檔ETF一開始的設計就是為了追求較穩定的走勢。

觀察波動度,它的Beta值大約是0.85左右(截至10月28日,資料來源MoneyDJ)、標準差也比較低。補充一下,所謂的「Beta值」,代表該基金相對於大盤的波動幅度,如果Beta值是1,表示大盤漲跌多少,基金就漲跌多少,所以0.85的Beta值,表示它的漲跌波動會比大盤低,另外像是0050的Beta值則大約是1左右。

因此,如果投資人覺得「台積電好像漲夠了!」想要打包龍頭股、平均布局,那00921就符合這個投資邏輯,因為統統都有、權重都一樣。

最後建議,在挑選市值型ETF的時候,要把握幾個大原則:因為現在選股因子比較複雜,所以觀察績效的時候,不要只看短期,最好可以觀察短中長期,還有多頭、空頭時的表現,另外再看基金規模、管理費用等,最後,還是要把選股因子看一看,多了解選股策略到底怎麼做,是不是符合你的選股邏輯,這樣投資起來才會更有把握。

延伸閱讀

~台積電一張破百萬貴森森?高含「積」ETF出列!當中13檔ETF每張不到5萬元

~台股創新高,產業型ETF、市值型ETF、高股息ETF,停利策略怎麼做?

●本文內容已獲《Smart智富》林帝佑授權,原文出處在此;未經同意禁止取用轉載。

小檔案_林帝佑

本業:《Smart智富》月刊記者、財經頻道製作人

年紀:7年級後段班

節流方式:預算管理、有1萬元就定存

理財成績:2011年,以總資產負5萬元踏入社會,工作3年9個月時存到第一桶金,中間還以17個月的時間還清學貸20萬元,迄2016年,去過9個國家,資產更進一步突破新高

著作:《佑佑努力記 3年從零存款到100萬》

- 記者:品觀點

- 更多財經新聞 »