野村:缺船、缺櫃、供應鏈吃緊 航海王再啟航

【記者柯安聰台北報導】受到地緣政治與科技股財報雜音等消息面干擾,近期全球股市拉回震盪,儘管8/6以來主要股市均呈現反彈,但不少相較7/11起跌點還有一些距離,尤其是科技相關如台股、美國科技七巨頭與費半指數等。然值得留意的是,期間航運不但相對抗跌,也隨著市場反彈而快速恢復,例如NYSE FactSet全球航運龍頭息收指數更率先站回7/11起跌點,抗跌力或修復力都很出色。然而對於不少股民來說,前幾年台灣航運股上沖下洗的記憶猶新,現在航運股還能介入嗎?應該如何投資較好?

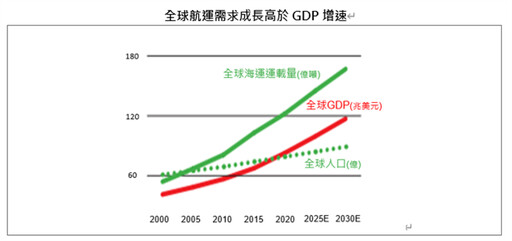

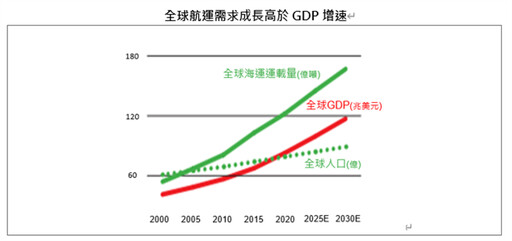

根據國際貨幣基金組織(IMF)和世界銀行的預測,未來幾年全球經濟將逐步復甦,這將促進國際貿易活動的增加,從而推動航運需求的增長。野村投信策略暨行銷處資深副總經理黃宏治表示,航運股後市機會可從「運量」與「運價」這二面向來觀察。運量方面,航運其實與全球經貿密切相關,因為90%貿易主要透過航運來互通有無,換言之航運企業賺的是貿易財,只要全球GDP持續向上、貿易量穩步增長,全球航運就有基本面的支撐;若根據經濟合作暨發展組織(OECD)及國際貨櫃航運協會(ICS)預估,2030年之前全球GDP預估水準將來到約120兆美元,其中全球海運運載量也將隨之成長至160至170億噸,跟著參與全球經濟成長。在運價方面,觀察最新全球運價指標,例如每週報價的上海出口集裝箱運價指數(SCFI)最新截至8/16再度反彈至3281.36,目前維持在相對疫情高峰時約7成以上水準、居高不下,此有利於持續挹注航運公司獲利、進而支持全球航運股的中長期多頭表現。

00960野村全球航運龍頭息收ETF經理人張怡琳分析表示,根據國際貨櫃航運協會(ICS)資料,全球貿易有約9成是靠航運互通有無,簡單來說就是全球經貿的硬需求,因此全球航運產業長期趨勢向上是無庸置疑的,自然也有利相關投資機會,例如根據彭博、ICE Data原幣計價數據,NYSE FactSet全球航運龍頭息收指數自2019年2月8日有資料以來截至2024/7/31總漲幅達331.56%,甚至更勝美台科技甚至日股同期間表現,如S&P500(+123.20%)、加權指數(171.41%)、NASDAQ(+146.54%)與日經225指數(114.44%)。

張怡琳指出,倘若航運股拉回無論10%、20%、甚至重大事件利空30%等跌幅時進場,爾後持有20、60、120、240個交易日(即約1、3、6與12個月)平均報酬均為正數且表現不俗,可謂投資長短期皆宜。

根據英國航運市場報告指出,距離國際碼頭工人協會(International Longshoremen′s Association, ILA)合約到期僅剩不到7週時間,主要航運公司正為罷工前做準備,若貨櫃港在今年10月進行罷工,美國東海岸貨物會積壓約1週時間。罷工1天需要6天才能清除積壓訂單,假設港口貨櫃吞吐量大約有13%增加比率,若進行為期2週罷工,則實際上港口要到2025年才能恢復正常運作。

野村投信表示,00960預計從8/30開始募集,一直到9/4結束,並預計在9/20正式掛牌上市,這檔ETF是季配,而且設置有收益平準金,同時以每股15元的親民價格發行(交易單位均為1000 受益權單位),僅需1.5萬元,即可將全球航運龍頭相關概念股一次納入投資,由於全球AI需求不斷上升,航運成為AI供應鏈最後一哩,加上紅海危機惡化,全球航商陸續調整航線,恐再推升航運業缺船、缺櫃的緊張狀況,航運後市可期。(自立電子報2024/8/22)

根據國際貨幣基金組織(IMF)和世界銀行的預測,未來幾年全球經濟將逐步復甦,這將促進國際貿易活動的增加,從而推動航運需求的增長。野村投信策略暨行銷處資深副總經理黃宏治表示,航運股後市機會可從「運量」與「運價」這二面向來觀察。運量方面,航運其實與全球經貿密切相關,因為90%貿易主要透過航運來互通有無,換言之航運企業賺的是貿易財,只要全球GDP持續向上、貿易量穩步增長,全球航運就有基本面的支撐;若根據經濟合作暨發展組織(OECD)及國際貨櫃航運協會(ICS)預估,2030年之前全球GDP預估水準將來到約120兆美元,其中全球海運運載量也將隨之成長至160至170億噸,跟著參與全球經濟成長。在運價方面,觀察最新全球運價指標,例如每週報價的上海出口集裝箱運價指數(SCFI)最新截至8/16再度反彈至3281.36,目前維持在相對疫情高峰時約7成以上水準、居高不下,此有利於持續挹注航運公司獲利、進而支持全球航運股的中長期多頭表現。

00960野村全球航運龍頭息收ETF經理人張怡琳分析表示,根據國際貨櫃航運協會(ICS)資料,全球貿易有約9成是靠航運互通有無,簡單來說就是全球經貿的硬需求,因此全球航運產業長期趨勢向上是無庸置疑的,自然也有利相關投資機會,例如根據彭博、ICE Data原幣計價數據,NYSE FactSet全球航運龍頭息收指數自2019年2月8日有資料以來截至2024/7/31總漲幅達331.56%,甚至更勝美台科技甚至日股同期間表現,如S&P500(+123.20%)、加權指數(171.41%)、NASDAQ(+146.54%)與日經225指數(114.44%)。

張怡琳指出,倘若航運股拉回無論10%、20%、甚至重大事件利空30%等跌幅時進場,爾後持有20、60、120、240個交易日(即約1、3、6與12個月)平均報酬均為正數且表現不俗,可謂投資長短期皆宜。

根據英國航運市場報告指出,距離國際碼頭工人協會(International Longshoremen′s Association, ILA)合約到期僅剩不到7週時間,主要航運公司正為罷工前做準備,若貨櫃港在今年10月進行罷工,美國東海岸貨物會積壓約1週時間。罷工1天需要6天才能清除積壓訂單,假設港口貨櫃吞吐量大約有13%增加比率,若進行為期2週罷工,則實際上港口要到2025年才能恢復正常運作。

野村投信表示,00960預計從8/30開始募集,一直到9/4結束,並預計在9/20正式掛牌上市,這檔ETF是季配,而且設置有收益平準金,同時以每股15元的親民價格發行(交易單位均為1000 受益權單位),僅需1.5萬元,即可將全球航運龍頭相關概念股一次納入投資,由於全球AI需求不斷上升,航運成為AI供應鏈最後一哩,加上紅海危機惡化,全球航商陸續調整航線,恐再推升航運業缺船、缺櫃的緊張狀況,航運後市可期。(自立電子報2024/8/22)

- 記者:自立晚報

- 更多財經新聞 »