高股息再進化,『第三代』高股息ETF!

富蘭克林華美投信首檔高股息ETF

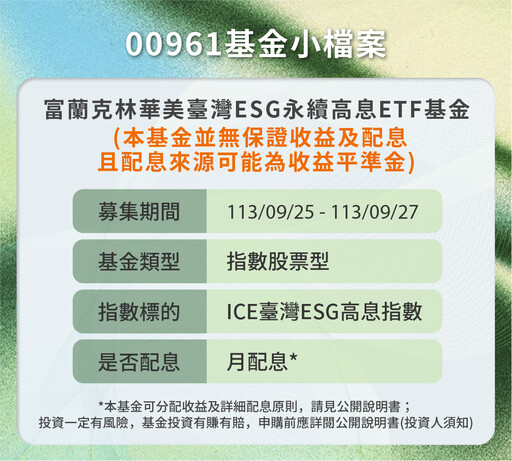

00961『臺灣ESG永續高息ETF基金(本基金並無保證收益及配息且配息來源可能為收益平準金)』

(簡稱: FT臺灣永續高息)即將於9/25展開募集。

00961追求高股息與高成長動能,並結合股利率與ROE(股東權益報酬率)篩選及權重加減碼的概念,只挑選獲利表現良好且更有成長性的企業,除了有更高的機會迴避貼息風險外,還有ESG主題趨勢加持,長期投資更有底氣。

現在市面上高股息ETF種類繁多,投資人不免好奇同樣都是高股息,彼此之間有差異嗎?

這可以從高股息的源頭說起,大致可以把高股息ETF區分為三個時代:

- 『第一代』為形象的建立:選股邏輯以股利率為唯一標準,賦予了高股息等於高配息的投資具體形象,並且以季配息為主流,追蹤指數來說代表的有臺灣高股息指數。

- 『第二代』則為滿足想像:選股邏輯開始有產業主題、價值、品質等因素加入,並且出現了月配型來強調現金流的滿足,多元化的發展吸引了更多的投資人,也讓整體高股息ETF規模遽增,追蹤指數代表的有臺灣指數公司特選臺灣上市上櫃科技優息指數、臺灣精選高息指數……等。

- 『第三代』的概念則是發現真相:綜觀前兩代的發展與嘗試,逐漸從眾多因素中去蕪存菁只保留影響股利與成長最關鍵的指標,幫助投資人找回高股息的核心訴求並重振投資信心,而最關鍵的指標之一正是ROE,透過ROE成長率作為持股權重加減碼的依據,留下真正獲利表現良好的企業,除了更有出息的底氣,後續填息機會高且時間也較短。

00961所追蹤的指數『ICE臺灣ESG高息指數』採用ROE選股邏輯精挑細選30檔持股,首先指數分成三個層面篩選:

- 『第一層』為流動性篩選,針對全臺灣上市上櫃企業,選出日均成交值大於新台幣1億元,且過去三個完整月分中每個月至少交易一天的企業。

- 『第二層』則是以獲利性與ESG篩選,找出過去一年ROE>0(若符合條件的股票少於70檔,則放寬篩選標準,以ROE由大到小排序,依序選出70檔股票符合條件為止)及Sustainalytics ESG風險評分小於30部分。

- 『第三層』則是一年兩次(5月/11月)調整,針對最新公告股利率進行排序與依ROE季成長率進行加碼權重,在五月獲取精準高息股,在11月超前佈署獲利成長股,幫助投資人在領取股息的同時更有機會享有成長所帶來的額外報酬。

根據ICE指數公司與Bloomberg資料顯示,2017/5/31~2024/8/30,歷經疫情與8月震盪下,『ICE臺灣ESG高息指數』的長期總報酬率仍有354%,分別領先臺灣加權指數的196%與臺灣高股息指數的166%。驗證了以ROE選股邏輯下更有機會扛住市場的多空淬鍊,展現高股息真正的投資價值。

<基金不同於指數,基金可能會有中途清算或合併等情形,投資人無法直接投資指數。基金投資均涉及風險且不負任何抵抗投資虧損之擔保。投資風險之詳細資料請參閱基金公開說明書;有關基金之ESG資訊,投資人應於申購前詳閱基金公開說明書或投資人須知所載之基金所有特色或目標等資訊。本基金ESG資訊、淨值組成項目可至本公司官網查詢。有關基金應負擔之費用已揭露於基金公開說明書或簡式公開說明書中,投資人可向本公司及基金銷售機構索取,或至公開資訊觀測站及本公司網站中查詢。>

這篇文章 高股息再進化,『第三代』高股息ETF! 最早出現於 富蘭克林華美投信。

- 記者:富蘭克林投信

- 更多財經新聞 »