美國降息、總統大選如何佈局?法人看好先蹲後跳 建議這樣佈局

美國聯準會本週即將開會,市場高度預期將會宣布降息,另一方面,美國總統大選也開始倒數計時,都成為法人圈高度關注的2大重要議題,來看看法人統計過往經驗,又如何看待今年表現?

法人指出,根據歷史經驗,聯準會啟動降息,債市普遍受惠,美股則是表現分歧,以過去四次降息前一個月至後半年平均表現來看,利率敏感且兼具防禦特性的公用事業股平均上漲約7%表現突出,健康醫療與民生消費股也有6%~6.5%左右報酬表現,反觀科技股則是下跌。

但若拉長時間至降息後一年,則科技股反而有近8%的表現,顯示科技股多半在降息前期先休息後才上漲。

富蘭克林證券投顧認為,本波降息預期並不會將利率再帶回過去接近於零的水準,目前市場對降息的期待可能過於樂觀,這將加大市場波動風險。

富蘭克林收益投資團隊投資長暨富蘭克林坦伯頓穩定月收益基金經理人愛德華.波克預期,聯準會將採取漸進式降息,債券與利率敏感型資產將最受惠,因此仍維持債多於股的配置。

不過市場對降息預期積極,帶動殖利率已大幅下滑,因此存續期策略已逐漸減碼,亦即降低長天期債的曝險,加回短天期債,以分享合理的收益水準,並防範殖利率彈升時長天期債的價格下跌風險。

統計自1948年來,在美國總統大選年的9月與10月,市場氣氛轉趨保守觀望,美股平均呈現下跌走勢,不過選後直到年底,不確定性解除帶動市場慶祝行情,美股平均有1.1%~1.4%左右的單月漲幅表現。

富蘭克林坦伯頓穩定月收益基金目前配置債券約52%,從高峰的61%已逐步獲利了結,同步加碼股票部位至目前約45%,當中科技股配置已拉高至近一成,較一年前的5%提高一倍,主要採取混合資產策略,希冀藉由收取權利金增加收益,降低股市修正時的下檔風險,且不錯失參與股市的上漲機會。

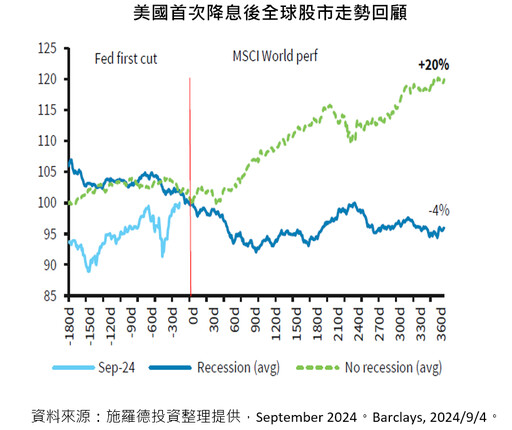

施羅德(環)美國大型股基金產品經理林良軍認為,當美國首次降息後,若沒有出現經濟衰退反應下,全球股市通常上漲,歷史經驗顯示,聯準會透過降息手段的寬鬆政策通常能支撐並改善ISM製造業指數,貨幣政策的滯後效應為6~9個月。

此外,美股Q2財報結果超乎預期強勁,科技/金融/健護EPS成長居Q2前三名:科技產業EPS成長21.2%、金融產業EPS成長20.6%、健護產業EPS成長20.4%,獲利成長強勁。

公用事業和消費產業EPS優於市場預期:公用事業EPS成長15.6%,必需消費EPS成長14.5%,整體而言都優於美股平均13%獲利成長。

林良軍表示,降息有助支持消費支出和降低企業成本,並促進貸款需求,進而有利於金融股。此外,降息對利率敏感產業如公用事業、房地產和消費產業有利。部分被視為債券替代品(bond proxy)提供高股息的醫療保健股票近期表現也較佳。

至於美國總統大選,林良軍認為,若川普勝選可能減稅和擴大貿易保護,有利能源、金融和美國企業,但可能推升通膨;如果是民主黨勝選,可能提高稅率較不利科技業,但有利於能源轉型和基礎建設。

林良軍建議投資人,美國總統大選前可趁機逢低布局美國優質大型龍頭股,掌握年底傳統股市旺季行情和降息利多。

統一投信表示,在經濟成長放緩、就業市場轉弱的背景下,聯準會降息趨勢確立,有望帶動債市展開長多行情。降息循環時,相較短天期公債,長天期公債的利率敏感度較高,資本利得空間較大。長天期公債的整體收益水準也較短天期公債高,根據彭博數據,2年期公債殖利率稍早一度降至3.55%,創2022年9月以來新低,但美國20年期公債殖利率仍有4%左右,為相對甜蜜的價位。

統一美債20年ETF(00931B)經理人許雅惠表示,降息循環的開啟有望帶動長天期債券殖利率震盪向下,使投資人除了息收以外,還有機會獲得資本利得。後市需留意9月FOMC將公布的經濟及利率預測、相關官員發言及市場情緒變化,使債市短線出現波動,建議投資人善用定期定額或分批進場方式,分散投

資風險,並參與聯準會降息帶來的債市多頭行情。

至於國內的債券ETF,近期也有多檔即將除息,像是國泰投信旗下熱門美債ETF:國泰20年美債(00687B) 、國泰10Y+金融債(00933B),以及元大AAA至A公司債(00751B),都將在9月18日除息,想領息的投資人,今(16)日是最後買進日,10月15日領息。

國泰投信已經公告,每季配息的00687B,每受益權單位將配發0.42元,跟初估金額一樣,且高於今年第一季及第二季配息的0.34元,此次配息為基金成立以來新高紀錄,以9/2收盤價32.22元估算,年化配息率為5.21%。

另一檔每月配息的00933B,前三次配息0.072元,這次是今年第8次收益分配,預計配息0.075元,也跟初估金額一樣,再創新高。

00687B這次的股息來源,最主要是已實現資本利得,占66.67%,其次是收益平準金占19.05%,其餘的14.28%則是利息所得。

00933B這次的股息來源,最主要是利息所得,占53.33%,其餘的46.67%是已實現資本利得。

緊接著,凱基AAA至A公司債(00777B)、凱基金融債20+(00778B)、凱基美債25+(00779B)將在本週四(9月19日)除息,配息金額初估各為0.425元、0.46元、0.283元,想領息的投資人,最後買進日是本週三(18日),10月16日就可領到配息。

法人分析,此時股市震盪、雜音不斷,投資人可將部分資金轉入風險相對低的固定收益債券市場,且在降息循環即將啟動下,正向看待債市。其中美國公債具有信評高、信用風險低、收益穩健特性,因此當市場瀰漫不確定消息時,美國公債會是趨避需求的投資首選,可作為波段操作的交易工具。

新光投等債15+ETF(00775B)經理人王韻茹表示,聯準會即將召開會議,市場普遍預期,這次將是自2020年新冠危機以來的首次降息,市場關注的焦點將是降息幅度,以及是否能及時避免經濟衰退,加上11月還有美國總統大選,政治、經濟與利率三方交錯下,推升市場不確定升溫,股債波動難以避免,正吸引投資人先行卡位,希望同時追逐債券息收與資本利得雙贏,全力搶進長天期(存續期間達10年以上)的投資等級債券ETF淘金。

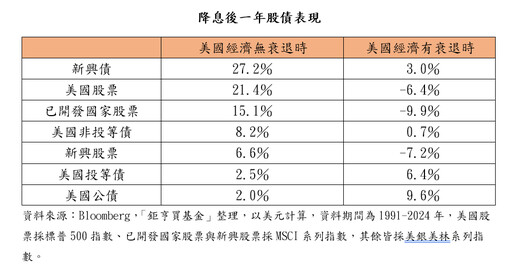

「鉅亨買基金」投資研究部整理相關數據,觀察首次降息後,債券的回報表現普遍優於股票。其中若在美國經濟未陷入衰退的情境下,新興市場債券、美國股票與已開發國家股票表現最為亮眼,建議投資人提前布局。

「鉅亨買基金」投資研究部整理1991年以來數據,美國聯準會共經歷4次從利率最高點開始首次降息的情況,在這段期間,不同資產類別的股債表現因經濟環境的不同而有差異。在美國經濟未陷入衰退的情境下,新興市場債券、美國股票與已開發國家股票表現最為亮眼,皆有兩位數的回報率,分別為27.2%、21.4%和15.1%,顯示這些資產在經濟繁榮時具備較高的增長潛力。相對而言,在美國陷入經濟衰退的情境中,美國公債與投資等級債展現出較強的防禦性,即便陷入經濟衰退的環境中,仍能維持正回報,分別為9.6%與6.4%。

「鉅亨買基金」總經理張榮仁表示,根據目前美國公佈的各項經濟數據顯示,進入經濟衰退機率仍低。在此情況下,投資人可考慮布局新興市場債券和美國股票,參與後續美國可能出現的多頭行情。此外,投資人也可以根據自身對美國經濟衰退機率的看法,適度調整防禦性資產比重,以降低投組波動度。建議多運用「鉅亨買基金」全系列基金終身零手續費的優惠。

- 記者:品觀點

- 更多財經新聞 »