美國利率連7凍!預估今年只降息1次 聯準會表態重點一次看

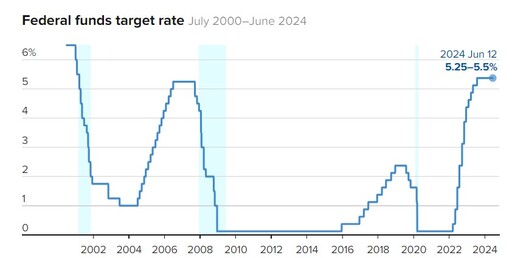

美國聯邦準備理事會(Fed)今天再度宣布利率按兵不動,維持5.25%-5.5%,符合市場預期,這是繼去年9月宣布不升息之後,連續第7次不調整利率,維持近23年(2001年初以來)的利率最高水準。聯準會主席鮑爾強調,即使5月消費者物價指數低於預期,聯準會仍沒有信心開始降息;通貨膨脹率已從7% 大幅降至 2.7%,但仍然太高。

聯準會從2022年3月以來,已經升息11次,累計升息21碼,或5.25個百分點。但之後,已經7次暫停升息(2023年的9月、11月、12月,以及2024年1月、3月、5月、6月)。

▲圖說:美國聯邦基準利率長期走勢圖。(圖/翻攝CNBC)

根據《CNBC》報導,聯準會將聯邦基準利率維持在 5.25% 至 5.5%,並調整「點陣圖」預測今年僅降息1次,低於3月會議時預計的3次降息。點陣圖顯示2025年預計將有4次降息,總計1個百分點。

累計至2025年,預計將有5次降息,總計1.25 個百分點,低於3 月預估的6次,如果預測成立,到明年底聯邦基準利率基準將降至4.1%。聯準會主席鮑爾表示,最近強勁的就業數據可能有點誇大。

美國最新出爐的5月非農業就業人數,增加27.2萬人,高於 4 月的16.5萬人。

國泰世華銀認為,聯準會態度鷹中偏鴿,高利率環境將引導短線美元偏強,傳遞以下重要訊息:

●點陣圖:今(2024)年點陣圖中位數由4.6%上調至5.1%,調整今、明、後年降息幅度,由3、3、3碼修正為1、4、4碼,貨幣政策轉寬大方向不變。

●聯準會主席鮑爾會後表示:(1) 排除升息選項,(2) 就業市場正在取得更好的平衡,(3) 通膨滑落已取得進展,但現階段尚未有足夠地信心降息,仍需多觀察數月狀況。

●下次FOMC會議前,需關注通膨與就業數據變化:7/11的CPI(消費者物價指數),6/28、7/26的PCE(個人消費支出物價指數),以及7/5的NFP (非農就業報告)。

●8/23舉行的傑克森洞央行年會,將是觀察今年降息1碼或2碼的重要分水嶺。若6、7月通膨進一步取得進展,9月仍可能降息。但若數據改善不如預期,降息時點可能會進一步推遲至12月。

●政策利率維持不變,高利率環境影響下,美國經濟復甦動能偏緩。

●股市:目前漲幅偏大,且漲勢集中於大型科技股,加上美債殖利率偏高限縮評價修復空間,操作上不宜追高。AI趨勢有利相關企業獲利逐季增長,漲多拉回可視為逢低布局的良機;長線在資金效應下不改股市利多展望,惟應注意股市族群在獲利表現上分化明顯。

●債市:通膨減速仍緩,預期短期內美聯準會將維持觀望態勢,加上美國財政部將於Q3增加發債規模,研判美債殖利率延續高位震盪格局,10年公債在4~4.3%上緣盤整,債市持逢高鎖利布局的思維;不過預期本次降息幅度不大,債市報酬將以穩定利息收入為主。

●匯市:美國景氣降溫,使市場對降息產生期待,有利美元轉弱。不過美聯準會(Fed)維持限制性利率,且上週歐洲央行(ECB)先行降息,料短線美元仍偏強整理。

●歐洲央行(ECB)於6/6降息1碼,主因歐洲經濟復甦步調較美國緩慢,降息有助於提振歐洲景氣回暖,不過隨近期歐元區CPI(消費者物價指數)走高,恐提高今年歐洲央行再次降息的門檻;而美國通膨下滑緩慢,使美聯準會維持觀望態勢,降息有待通膨進一步降溫。歐洲央行率先降息將引導短線美元偏強整理。

鉅亨買基金認為,聯邦基金利率的高低已經不是重點,AI能否帶來生產力提升與是否有更多企業增加投資,才是觀察美股市場的關鍵。

「鉅亨買基金」表示,從2013年以來聯準會公布的點陣圖有兩大特點,第一是第一季對於全年利率預期都偏低,且對於全年利率預測的正確率只有36%;第二是第二季跟第三季的預期會調整為較正常水準,正確率則分別提高至55%及82%。

「鉅亨買基金」總經理張榮仁補充說明,這次點陣圖除了調整利率與通貨膨脹率預估外,還將長期利率預估由2.6%升至2.8%。此次聯準會主席鮑爾也提到,美國設備和無形資產上的支出增長許多,有大量新科技工廠正在建設,因此,「鉅亨買基金」認為AI正透過提高生產力的方式讓企業恢復投資的意願,可望在未來轉化為更高生產力的資金需求,而正是美國長期利率升高的原因。

張榮仁進一步指出,聯邦基金利率的高低已經不是重點,AI能否帶來生產力提升與是否有更多企業增加投資,才是美國經濟與股市能否複製1990年代榮景的關鍵,建議投資人可以美國股票型基金或美國成長型基金做為資產配置的核心。

- 記者:品觀點

- 更多財經新聞 »